Η ιδιαιτερότητα των ελληνικών ομολόγων

11/03/2018

Γράφει ο Κώστας Μελάς –

Παρακολουθώντας τις συχνές αναφορές που γίνονται στον τύπο σχετικά με τις αποδόσεις των νέων εκδόσεων ελληνικών ομολόγων βλέπω με έκπληξη τις συγκρίσεις που γίνονται κυρίως με τις αντίστοιχες αποδόσεις των πορτογαλικών ομολόγων. Οι συγκρίσεις αυτές, λοιπόν, αφορούν σε εντελώς διαφορετικές χρονικές περιόδους, γεγονός που καθιστά τη σύγκριση ουσιαστικά άνευ αντικειμένου.

Εξηγούμε λοιπόν ότι δεν είναι σωστό μεθοδολογικά να συγκρίνουμε τις τωρινές αποδόσεις των πορτογαλικών ομολόγων με τις αντίστοιχες των ελληνικών, διότι οι δύο χώρες διέπονται από ένα διαφορετικό πλαίσιο άσκησης της πολιτικής έκδοσης εργαλείων χρέους.

Η Πορτογαλία έχει τον κατάλληλο επενδυτικό βαθμό από τους οίκους αξιολόγησης. Είναι ενταγμένη στην ποσοτική χαλάρωση της ΕΚΤ και επί τρία συναπτά έτη παρουσιάζει ικανούς ρυθμούς μεγέθυνσης του ΑΕΠ, και συμμόρφωση στους απαιτούμενους, από την ΕΕ, δημοσιονομικούς στόχους. Και το σημαντικότερο απ’ όλα είναι ότι βρίσκεται εκτός μνημονίων.

Η Ελλάδα αντιθέτως βρίσκεται στη φάση που βρισκόταν η Πορτογαλία λίγους μήνες πριν από την λήξη του προγράμματος τον Ιούνιο του 2014. Συνεπώς, η σύγκριση των αποδόσεων των ελληνικών ομολόγων, με όλες τις επιφυλάξεις που απαιτούνται για μια τέτοια πράξη, θα πρέπει να γίνεται με τα δεδομένα που ίσχυαν στην Πορτογαλία εκείνη την περίοδο.

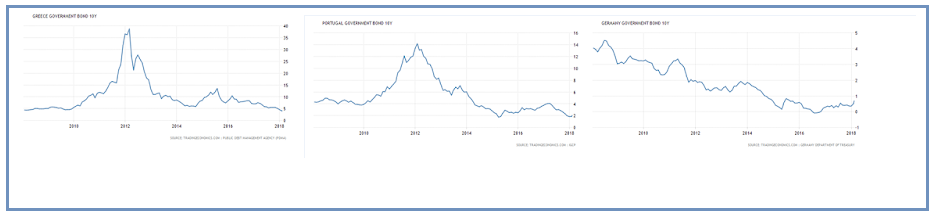

Χωρίς να εισέλθω σε λεπτομέρειες παραθέτω τρεις γραφικές παραστάσεις στις οποίες παρουσιάζονται οι εξελίξεις των αποδόσεων των ελληνικών, πορτογαλικών και γερμανικών ομολόγων (τα τελευταία αποτελούν το benchmark). Δεν χρειάζεται μεγάλη οικονομική σκέψη για να καταλάβει ο οποιοσδήποτε, ότι, grosso modo , αποδόσεις των ελληνικών ομολόγων σε σχέση με τις αντίστοιχες των πορτογαλικών κινούνται στο ίδιο επίπεδο. Οι διαφορές τους από τα αντίστοιχα γερμανικά είναι περίπου η ίδια.

Μάλιστα για του λόγου το ακριβές οι αποδόσεις των ελληνικών ομολόγων είναι λίγο μικρότερες από τις αντίστοιχες των πορτογαλικών την περίοδο του πρώτου εξαμήνου του 2014, δηλαδή το εξάμηνο πριν από την λήξη του μνημονίου.

Αναφέρω χαρακτηριστικά: τον Ιανουάριο του 2014 η Πορτογαλία εξέδωσε 5ετες ομόλογο ύψους 3,25 δισ. ευρώ με απόδοση 4,657%. Την ίδια περίοδο η Γερμανία εξέδωσε 10ετες ομόλογο με απόδοση 1,75%. Αν το ανάγουμε σε πενταετή διάρκεια το ύψος της απόδοσης αναλογεί περίπου στο 1,0%. Δηλαδή διαφορά περίπου 3,5%. Λίγο περισσότερο από τη διαφορά μεταξύ της τελευταίας έκδοσης του ελληνικού 7ετους ομολόγου 3,5% και του αντίστοιχου γερμανικού δεκαετούς ομολόγου απόδοσης 0,5% και με την αναγωγή σε 7ετές περίπου στο 0,35% (και τα δύο εκδόθηκαν στις αρχές Φεβρουαρίου 2018).

Τι μέλλει γενέσθαι

Το ζήτημα που προκύπτει αφορά στις μελλοντικές εξελίξεις, δεδομένου ότι η Ελλάδα δεν έχει τις ζητούμενες προϋποθέσεις για να εισέλθει στο πρόγραμμα ποσοτικής χαλάρωσης. Αντίθετα, η Πορτογαλία είχε αυτές τις προϋποθέσεις αμέσως με τη λήξη του μνημονιακού προγράμματος. Σημειώνω ότι μέχρι τις αρχές του Φεβρουαρίου 2018, η ΕΚΤ είχε αγοράσει ομόλογα ύψους 31,524 δισ. ευρώ μόνο από το Πρόγραμμα Αγοράς Κρατικών Ομολόγων. Οι αγορές αυτές όχι μόνο μείωσαν αισθητά τις αποδόσεις των πορτογαλικών ομολόγων αλλά δημιούργησαν και ένα κλίμα εμπιστοσύνης στις χρηματοπιστωτικές αγορές. Αυτό αποτελεί ένα σημαντικό θέμα , που δεν αντιμετωπίζεται εύκολα.

Το σενάριο εργασίας πάνω στο οποίο δουλεύει το οικονομικό επιτελείο της κυβέρνησης δεν υποκαθιστά σε καμία περίπτωση τη χρηματοδότηση της οικονομίας κατ’ ευθείαν από την ΕΚΤ. Σημειώνεται ότι το σενάριο αυτό προβλέπει τη δημιουργία ενός «μαξιλαριού» της τάξεως των 19-20 δισ. ευρώ έως το τέλος του τρίτου προγράμματος του ESM. Αυτό θα αποτελέσει το δίχτυ ασφαλείας της ελληνικής οικονομίας, προκειμένου να υποστηριχθεί η έξοδος από το τρίτο πρόγραμμα χωρίς έξτρα χρηματοδότηση από τον επίσημο τομέα.

Άλλωστε και η Πορτογαλία είχε προβεί στη δημιουργία «μαξιλαριού», ύψους 15,4 δισ. ευρώ. Αλλά η χρηματοδότηση από την ΕΚΤ έχει παίξει το δικό της ξεχωριστό ρόλο στη μείωση των αποδόσεων και γενικότερα στην εμπέδωση του κλίματος εμπιστοσύνης.