Γιατί οι δυτικές κυρώσεις οξύνουν το πρόβλημα του αμερικανικού χρέους

20/05/2022

Επί σειράν ετών οι Αμερικανοί υποστηρίζουν σθεναρά την Ουκρανία δημιουργώντας εντυπώσεις για το γεγονός ότι εγγυώνται την ασφάλειά της και υπονομεύοντας συστηματικά την συμφωνία Minsk II, που επιτρέπει την αυτονομία των περιφερειών του Donetsk και του Luhansk, υπό την επικυριαρχία του Κιέβου. Η αποτυχία οδηγεί τελικά σε απροκάλυπτη ρωσική επέμβαση και κατάρρευση των αμερικανικών εγγυήσεων με μοναδική αντίδραση τις αυστηρές δυτικές κυρώσεις εναντίον της Μόσχας.

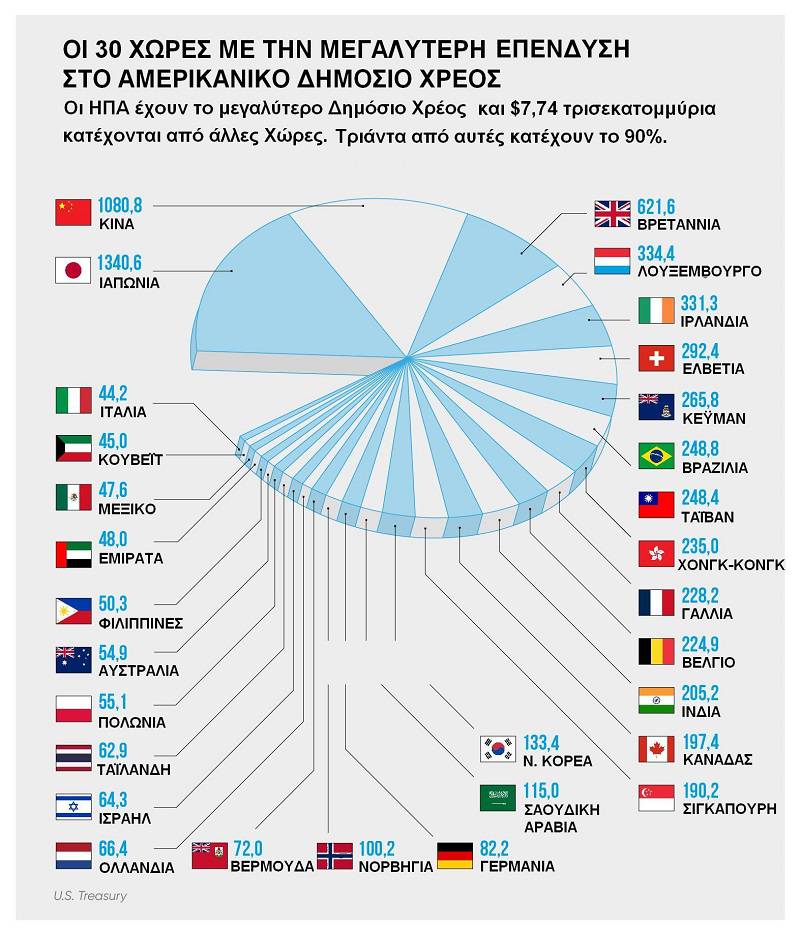

Όμως η κίνηση αυτή προκαλεί ανησυχίες στην Ιαπωνία, στην Κίνα και στην Σαουδική Αραβία που διακρατούν μεγάλο μέρος του αμερικανικού ομοσπονδιακού χρέους σε ομόλογα. Η Ιαπωνία και η Κίνα ουσιαστικά δεν συμφωνούν σχεδόν ποτέ και σε τίποτε, σε θέματα οικονομικής στρατηγικής, γεωπολιτικής ή διαχείρισης των σχέσεων τους, σε συνάρτηση με την ιδιοσυγκρασία της Δύσης.

Όμως οι κινήσεις του προέδρου Joe Biden, αναδεικνύουν το μεγάλο τους πρόβλημα που έγκειται στο γεγονός ότι οι δύο κεντρικές τους τράπεζες κατέχουν συνολικά ομόλογα αξίας $2,4 τρισεκατομμυρίων του αμερικανικού δημοσίου. Η πρόσφατη ενέργεια κατά των αποθεματικών της Κεντρικής Τράπεζας Ρωσίας, που δεσμεύει περίπου το 50% του συνόλου των $630 δισεκατομμυρίων, ώστε όπως δηλώνει ο Αμερικανός πρόεδρος να καταστραφεί το πολεμικό ταμείο του Vladimir Putin, προκαλεί ρίγη φοβίας στο Πεκίνο και στο Τόκυο.

Ανησυχία για το αμερικανικό χρέος

Η πηγή των ανησυχιών της Κεντρικής Τράπεζας Ιαπωνίας εστιάζεται στα αμερικανικά ομόλογα συνολικής αξίας $1.340,6 δισεκατομμυρίων που συμπεριλαμβάνονται στο χαρτοφυλάκιο της κεντρικής τράπεζας. Σε πρόσφατες συνομιλίες των ανώτατων στελεχών της τράπεζας στο Τόκυο εκφράζονται σοβαρές ανησυχίες ως προς το ότι η πρόσφατη αμερικανική επίθεση κατά της Κεντρικής Τράπεζας Ρωσίας, ίσως προκαλέσει τις κεντρικές τράπεζες της Κίνας που κατέχει ομόλογα αξίας $1.080,8 δισεκατομμυρίων, της Σαουδικής Αραβίας με αμερικανικά ομόλογα αξίας $150,2 δισεκατομμυρίων και 13 ακόμα μη δυτικών χωρών που κατέχουν συνολικά ακόμα $1.579,1 δισεκατομμύρια, να μειώσουν την έκθεσή τους στο αμερικανικό δημόσιο χρέος.

Εάν, όπως διερωτάται ανώτατο στέλεχος της Κεντρικής Τράπεζας Ιαπωνίας, οι διοικητές αυτών των κεντρικών τραπεζών αποφασίσουν μείωση των θέσεων τους, τότε δημιουργείται εύλογα το ερώτημα του τι θα αποφασίσουν οι ομόλογοι τους στην Ελβετία, στην Ιρλανδία, στην Γερμανία ή στην Γαλλία, από την στιγμή που 13 χώρες της Δύσης (συμπεριλαμβανομένων και των προηγουμένων) κατέχουν ομόλογα του αμερικανικού δημοσίου συνολικής αξίας $2.971 δισεκατομμυρίων. Οι πωλήσεις, όπως εξηγεί ο Ιάπωνας προκαλούν νέες πωλήσεις και ένα τέτοιο φαινόμενο θα αποτελέσει την μεγαλύτερη παράνοια της Ασίας κατά το 2022, αν και, όπως προσθέτει, οι Ιάπωνες αξιωματούχοι θα επιδείξουν την απαιτούμενη προσοχή, αποφεύγοντας τις επιθετικές κινήσεις.

Όμως το Τόκυο προβληματίζεται με τον όγκο των αμερικανικών ομολόγων (τον μεγαλύτερο εκτός των ΗΠΑ) στο χαρτοφυλάκιο της κεντρικής του τράπεζας και για τον διοικητή της Haruhiko Kuroda, όπως και για τον Ιάπωνα πρωθυπουργό Fumio Kishida, τίθενται σοβαρά ζητήματα ασφαλείας. Σε παράλληλη γραμμή, ο Κινέζος κεντρικός τραπεζίτης Yi Gang και ο επικεφαλής της ρυθμιστικής αρχής για τον τραπεζικό και τον ασφαλιστικό κλάδο, Guo Shuqing, προβληματίζονται για το μέγεθος του αμερικανικού χρέους που έχουν συσσωρεύσει στα χαρτοφυλάκια της κεντρικής τράπεζας.

Αύξηση επιτοκίων και ασφάλιστρων

Ο πρώτος και άμεσα ορατός μεγάλος κίνδυνος προέρχεται από την άνοδο των αμερικανικών επιτοκίων των ομολόγων στις δευτερογενείς αγορές, που θα πλήξει την επιχειρηματική εμπιστοσύνη και τις αγορές. Ήδη η διάχυση των συνεπειών των κυρώσεων κατά της Ρωσίας και η κρίση στην Ουκρανία, αναβαθμίζει δραματικά το επίπεδο των κινδύνων που είχαν προδιαγράψει οι χώρες της Ασίας, περιπλέκοντας τα προβλήματα που προκαλεί ο αυξανόμενος πληθωρισμός και οι ανατροπές στις εφοδιαστικές αλυσίδες, που ήδη έχουν φέρει τις αγορές στα όριά τους.

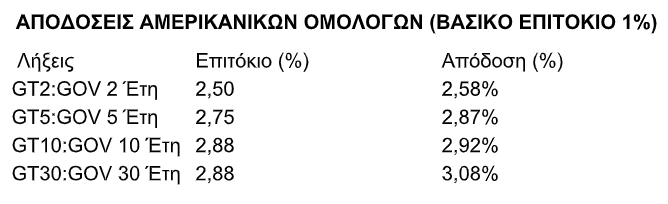

Το δεκαετές ομόλογο του αμερικανικού δημοσίου λήξης του 2032, με ετήσια απόδοση 1,875%, διαπραγματεύεται στο 2,357%, για να ανατιμηθεί στο 2,140% μετά την ανακοίνωση της αύξησης των αμερικανικών επιτοκίων κατά 25 μονάδες βάσης, στο 0,50%, αλλά το γεγονός ότι το ονομαστικό επιτόκιο της έκδοσής του, που ορίζει την ετήσια απόδοση παραμένει σταθερό έως την λήξη, το αυξημένο επιτόκιο σημαίνει χαμηλότερη αξία πώλησης στην αγορά από το 100% της ονομαστικής, με συνέπεια το επιτόκιο της διαπραγμάτευσης να ορίζει την χαμηλότερη αξία πώλησης. Η δεύτερη αύξηση κατά 50 μονάδες βάσης που αυξάνει το επιτόκιο στο 1%, επηρεάζει δραστικά την απόδοσή του στο 2,92%, αποκαλύπτοντας πως πωλείται στις δευτερογενείς αγορές χαμηλότερα από την ονομαστική του αξία.

Επιπλέον το αμερικανικό ασφάλιστρο κινδύνου(CDS) αν και διατηρείται στα εξαιρετικά χαμηλά επίπεδα των 16,7 μονάδων βάσης στα μέσα Μαΐου, έχει αυξηθεί κατά 2,51% κατά την διάρκεια της τελευταίας εβδομάδας, 9,87% σε μηνιαία βάση, κατά 41,52% κατά την διάρκεια του τελευταίου εξαμήνου και κατά 54,86% κατά την διάρκεια του τελευταίου δωδεκαμήνου.

Προσεκτικές ρευστοποιήσεις από Κίνα

Από το 2017 η Κεντρική Τράπεζα Κίνας μειώνει σταδιακά την έκθεσή της στο αμερικανικό χρέος από τα επίπεδα του $1,2 τρισεκατομμυρίων στο $1,08 τρισεκατομμύρια στην λήξη του 2021 και στο $1,65 τρισεκατομμύρια στο πρώτο τρίμηνο του 2022. Από το 2018 την ακολουθεί η Σαουδική Αραβία με μείωση από τα $185 δισεκατομμύρια στα $115 δισεκατομμύρια στο πρώτο τρίμηνο του 2022, τακτική που υιοθετούν και οι υπόλοιποι εταίροι της στον Περσικό Κόλπο.

Από τις αρχές του νέου έτους και η Κεντρική Τράπεζα Ιαπωνίας εφαρμόζει πρόγραμμα ρευστοποιήσεων μειώνοντας στο πρώτο τρίμηνο του 2022 την θέση της στο αμερικανικό χρέος κατά $60 δισεκατομμύρια, υποστηρίζοντας ότι επιχειρεί μέσω των πωλήσεων στήριξη του γιέν. Το ιαπωνικό νόμισμα έχει υποτιμηθεί κατά 13% έναντι του αμερικανικού δολλαρίου από τις αρχές του νέου έτους και εάν πράγματι οι λόγοι των ρευστοποιήσεων αφορούν την στήριξή του, τότε θα συνεχισθούν εάν δεν ανακάμψει.

Τις κινήσεις αυτές ακολουθεί και το Χονγκ-Κόνγκ από το δεύτερο εξάμηνο του 2020, μειώνοντας την θέση του από τα $250 δισεκατομμύρια στα $235 δισεκατομμύρια στα τέλη το 2021. Ο βασικός προβληματισμός των κεντρικών τραπεζών εδράζεται στο γεγονός ότι ο πληθωρισμός στις ΗΠΑ, έχει αναρριχηθεί στα υψηλότερα επίπεδα των τελευταίων τεσσάρων δεκαετιών, επηρεάζοντας αρνητικά τις τιμές των αμερικανικών ομολόγων στις δευτερογενείς αγορές.

Παιχνίδι για γερά νεύρα στις αγορές

Ένα ενδεικτικό στοιχείο αφορά το γεγονός ότι για πρώτη φορά η απόδοση του δεκαετούς κινεζικού ομολόγου κινείται χαμηλότερα από την ανάλογη του αντίστοιχου αμερικανικού (2,873% έναντι 2,92%). Αν και δεν πιστοποιείται το εάν και κατά πόσον η τάση αυτή θα συνεχισθεί, στοιχειοθετείται ότι η αγορά παρέχει ένα ευδιάκριτο στίγμα, στρέφοντας το ενδιαφέρον της στα αμερικανικά ομόλογα και στις κινήσεις συγκεκριμένων κεντρικών τραπεζών. Οι μέχρι τούδε πωλητές διακρατούν περισσότερα από $2,8 τρισεκατομμύρια αμερικανικού χρέους και αναμφίβολα θα συνεχίσουν να μειώνουν την θέση τους.

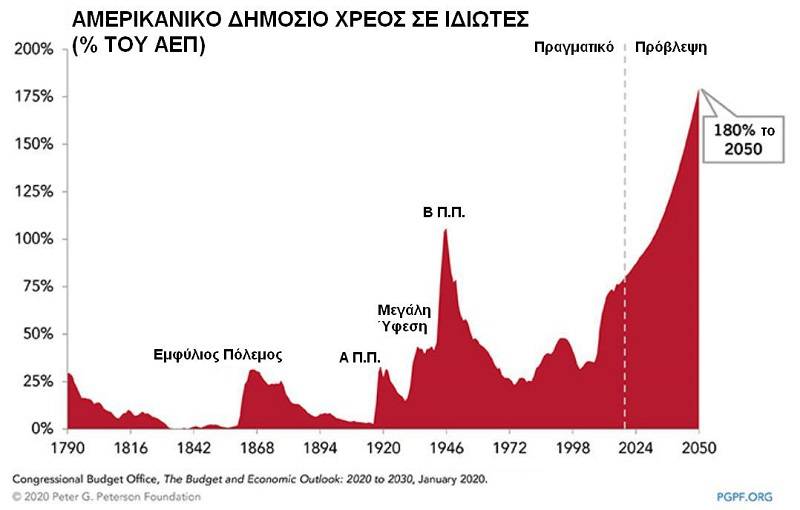

Με δεδομένες τις τρέχουσες ρευστές συνθήκες της κρίσης στην Ουκρανία θεωρείται μάλλον απίθανο να προχωρήσει το Πεκίνο, αλλά και οι υπόλοιποι πωλητές σε μία ακραία ενέργεια ρευστοποίησης, από την στιγμή που γνωρίζουν πως μόνον στην περίοδο 2020-2021, οι Αμερικανοί προσθέτουν $8,5 τρισεκατομμύρια χρέους στο ήδη υπάρχον, δηλαδή 8,5 φορές περισσότερο από όσο κατέχει η Κεντρική Τράπεζα Κίνας.

Πέραν των κάποιων δραματοποιημένων τίτλων σε μέσα οικονομικής ενημέρωσης, δεν έχει υπάρξει καμία απολύτως αντίδραση στην ίσως αλόγιστη υπερχρέωση των Αμερικανών. Μάλιστα σε μία περίοδο που το Πεκίνο επιχειρεί να ισορροπήσει τις ισοτιμίες του γουάν και να αποτρέψει τις πιθανές μεγάλες του διακυμάνσεις, μία μαζική ρευστοποίηση των αμερικανικών τίτλων θα αποδειχθεί καταστροφική.