Κατάρρευση εκ των έσω – Σε μη αντιστρεπτή παρακμή η αμερικανική οικονομία

25/01/2021

Ιστορικά οι αυτοκρατορίες παρακμάζουν, κυρίως εξαιτίας εσωτερικών διεργασιών που σταδιακά τις υπονομεύουν. Και αυτό συνήθως συμβαίνει, όταν ένα τμήμα του κατεστημένου τους αρχίζει να κερδίζει περισσότερα από την παρακμή της τους, παρά από τη διατήρηση της ισχύος τους. Αυτό φαίνεται να συμβαίνει εδώ και δεκαετίες στις ΗΠΑ και μάλιστα σε πολλαπλά επίπεδα.

Ας πάμε όμως στην βάση των πάντων που είναι η οικονομία. Και ας δούμε τις εξελίξεις που συμβαίνουν εδώ και πολύ καιρό. Όπως γενικότερα έχω γράψει επανειλημμένως, η παγκόσμια οικονομική κρίση του 2008 δεν έχει τελειώσει, διότι απλούστατα δεν έχουν εκλείψει οι δομικές ανισορροπίες και οι στρεβλώσεις, οι οποίες την προκάλεσαν ή προέκυψαν από αυτή. Ποιο είναι το πρόβλημα; Ας το πούμε με μια φράση: Οι ΗΠΑ δανείζονται, τυπώνοντας κυρίως χρήμα, για να συντηρούν την κατανάλωση εισαγόμενων αγαθών.

Οι ρίζες του προβλήματος βρίσκονται στη δεκαετία του 1980, όταν επενδυτικά κεφάλαια άρχισαν να φεύγουν από τις ΗΠΑ και από άλλες δυτικές χώρες για να πάνε σε χώρες χαμηλού κόστους εργασίας. Με τον τρόπο αυτό ξεκίνησε μια διαδικασία αποβιομηχάνισης της Δύσης, κατά την οποία τμήματα της παραγωγικής διαδικασίας μετακόμισαν στην Ασία και κυρίως στην Κίνα. Η μετακίνηση της παραγωγικής διαδικασίας αφορούσε, στην αρχή τουλάχιστον, ορισμένους παραδοσιακούς κλάδους της οικονομίας, όπως την χαλυβουργία, την αυτοκινητοβιομηχανία και την παραγωγή καταναλωτικών αγαθών.

Αυτό είχε ως αποτέλεσμα να μεταναστεύσουν και οι αντίστοιχες θέσεις εργασίας. Έχασαν έτσι τις δουλειές τους πολλοί εργάτες του “μπλε κολάρου” (blue collar workers), δηλαδή οι παραδοσιακοί εργάτες των μεγάλων γραμμών παραγωγής. Στις καπιταλιστικές μητροπόλεις και ειδικότερα στις ΗΠΑ έμειναν κυρίως οι δραστηριότητες εντάσεως κεφαλαίου, οι εργασίες υψηλής ειδίκευσης, οι υπηρεσίες και η αμυντική βιομηχανία, η οποία εξ αντικειμένου δεν μπορούσε να μεταφερθεί αλλού. Η μετανάστευση κεφαλαίων στις χώρες φθηνού εργατικού δυναμικού είχε προφανώς βαθιές κοινωνικές συνέπειες.

Τα δίδυμα ελλείμματα των ΗΠΑ

Άφησε όμως επιπλέον και ένα παραγωγικό κενό στην οικονομία. Το κενό αυτό στις ΗΠΑ φαίνεται ξεκάθαρα στην πορεία του εμπορικού τους ισοζυγίου, το οποίο είναι αρνητικό από τη δεκαετία του 1980. Για να το πούμε απλά: πρακτικά μετά το 1980 οι εισαγωγές αγαθών και υπηρεσιών στις ΗΠΑ ξεπερνούν τις εξαγωγές. Να σημειώσουμε πως πολύ ελλειμματικό είναι το ισοζύγιο παραγόμενων αγαθών. Αντίθετα στον τομέα των υπηρεσιών οι ΗΠΑ παραμένουν πλεονασματικές

Όπως προκύπτει από απλές μακροοικονομικές σχέσεις, σε μια οικονομία που παρουσιάζει εμπορικό έλλειμμα, όταν η αποταμίευση δεν είναι αρκετή ώστε να υπερκαλύπτει τις επενδύσεις, τότε έχουμε αναπόφευκτα και δημοσιονομικό έλλειμμα. Αυτά είναι τα περίφημα δίδυμα ελλείμματα (twin deficit) των ΗΠΑ, τα οποία συνυπάρχουν επί τέσσερις περίπου δεκαετίες. Πώς αντιμετωπίστηκε αυτό το κενό; Πώς αναπληρώθηκε η χαμένη αγοραστική δύναμη της εργατικής τάξης;

Η απάντηση είναι απλή: με δανεισμό. Δανεισμό του κράτους, μέσω της έκδοσης ομολόγων που σε μεγάλο ποσοστό αγόραζαν οι ξένοι. Δανεισμό επιχειρήσεων και νοικοκυριών, τα οποία με αυτόν τον τρόπο μπορούσαν να διατηρούν την αγοραστική τους δύναμη. Μέσω λοιπόν της πιστωτικής επέκτασης και της εγγενούς λειτουργίας του τραπεζικού συστήματος ως πολλαπλασιαστής χρήματος, η οικονομία διατηρήθηκε σε ανοδική φάση μέχρι το 2008.

Μέχρι τότε όμως η πιστωτική επέκταση είχε φτάσει σε τέτοιο σημείο, ώστε να έχουν πάρει δάνειο ακόμη και εκείνοι που είχαν μηδαμινή πιστοληπτική ικανότητα. Και βέβαια όταν εξαντλήθηκαν και αυτοί, η “φούσκα” έσκασε! Άρχισε τότε η αλυσιδωτή διαδικασία αθετήσεων πληρωμών στην πυραμίδα υποσχέσεων πάνω στην οποία είχε χτιστεί η πιστωτική επέκταση.

Το “ιππικό” των Κεντρικών Τραπεζών

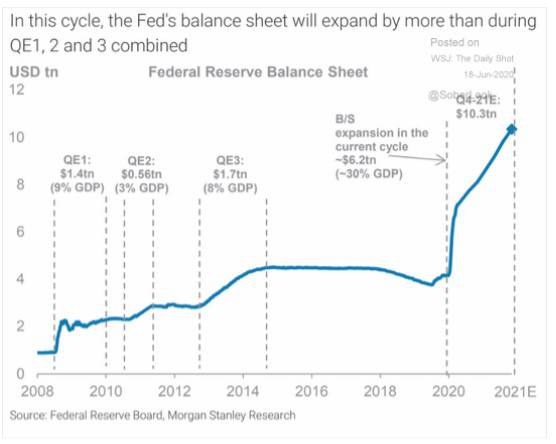

Τί έπρεπε να γίνει τότε, όταν τα πράγματα άρχισαν να οδηγούν σε ένα κραχ ανάλογο του 1929; Επενέβη το “ιππικό” των Κεντρικών Τραπεζών, οι οποίες με επί κεφαλής την αμερικανική Federal Reserve (FED) άρχισαν να τυπώνουν χρήμα και με διάφορους τρόπους να το διοχετεύουν στην οικονομία. Για τον σκοπό αυτό η FED προχώρησε σε τρία προγράμματα ποσοτικής χαλάρωσης (QE), τα οποία αντιστοιχούσαν αθροιστικά στο 20% του ΑΕΠ.

Ανάλογα έπραξαν και οι άλλες μεγάλες Κεντρικές Τράπεζες, αφού η κρίση που είχε προκαλέσει ο υπερδανεισμός ήταν ένα διεθνές φαινόμενο. Αυτή ήταν μια μορφή έκτακτης παρέμβασης για να αποφευχθούν τα χειρότερα. Ό,τι όμως ξεκίνησε ως έκτακτο, τείνει να γίνει κανονικό, αφού πλέον ήλθε ο κορονοϊός για να προκαλέσει ένα νέο κύμα παρεμβάσεων από τις Κεντρικές Τράπεζες.

Και αυτή την φορά η απάντηση της FED ήταν σαρωτική: το τέταρτο πρόγραμμα ποσοτικής χαλάρωσης ξεπέρασε όλα τα προηγούμενα, φτάνοντας το 30% του ΑΕΠ. Όπως είπαμε όμως και πριν, δεν είναι μόνο η αμερικανική FED που προχώρησε σε ποσοτική χαλάρωση. Το ίδιο έκαναν όλες οι μεγάλες Κεντρικές Τράπεζες. Ωστόσο μόνο η FED έχει πίσω της ένα σοβαρό δομικό πρόβλημα: τα δίδυμα ελλείμματα της αμερικάνικης οικονομίας.

Η παγκοσμιοποίηση ως ευκαιρία κέρδους

Η άφθονη παροχή παραστατικού χρήματος (fiat money) από τις κεντρικές τράπεζες έχει διατηρήσει σε ισορροπία τις δυτικές οικονομίες. Δεν έχει αντιστρέψει όμως τις κοινωνικές συνέπειες της μερικής αποβιομηχάνισης της Δύσης και ειδικότερα των ΗΠΑ. Εδώ και δεκαετίες, ολόκληρες περιοχές των ΗΠΑ, όπως και της Βρετανίας, παρακμάζουν οικονομικά και κοινωνικά. Περιοχές της παραδοσιακής Αμερικής, όπου άλλοτε ένας εργάτης βιομηχανίας μπορούσε να ζήσει μια πολυμελή οικογένεια, πλέον ζουν στον μαρασμό που έχει προκαλέσει η αποβιομηχάνιση.

Πολλοί το αντιλαμβάνονται αυτό ως “προδοσία”: οι μεγάλες εταιρείες μετέφεραν τις παραγωγικές τους γραμμές σε φθηνές αγορές εργατικού δυναμικού, αλλά την ίδια στιγμή εκμεταλλεύονται τη δεσπόζουσα θέση των ΗΠΑ στο διεθνές νομισματικό και συναλλακτικό σύστημα, για να πωλούν τα προϊόντα τους σε μια ακριβή αγορά. Μια αγορά που διατηρεί την αγοραστική της δύναμη σε έναν βαθμό με “τυπωμένο χρήμα”.

Κανονικά δεν θα έπρεπε να συμβαίνει αυτό. Η συνεχιζόμενη επέκταση της νομισματικής κυκλοφορίας θα έπρεπε να δημιουργεί πληθωριστικές και υποτιμητικές πιέσεις στο δολάριο. Πώς εξηγείται λοιπόν η αντοχή του και η έλλειψη πληθωρισμού συνολικά; Είναι σαφές ότι το παγκόσμιο νομισματικό σύστημα είναι πολύπλοκο, αφού σχεδόν όλες οι μεγάλες Κεντρικές Τράπεζες διευρύνουν την κυκλοφορία των νομισμάτων τους.

Επίσης, δεν πρέπει να ξεχνάμε ότι η ποσοτική χαλάρωση ξεκίνησε ως αντίδοτο σε μια επερχόμενη κρίση, η οποία ήδη δημιουργούσε αποπληθωριστικές πιέσεις. Υπάρχουν πολλοί λόγοι που μπορούν να εξηγήσουν, γιατί δεν συμβαίνει (ακόμη) αυτό που προβλέπει η οικονομική θεωρία. Όσον αφορά όμως ειδικά το δολάριο, θα πρέπει να επισημάνουμε τον πιο σημαντικό: Το δολάριο μετά τον Δεύτερο Παγκόσμιο Πόλεμο απολαμβάνει το καθεστώς του παγκόσμιου αποθεματικού νομίσματος, στο οποίο γίνονται σχεδόν όλες οι διεθνείς συναλλαγές, παράδειγμα η αγορά πετρελαίου.

Το δολάριο “εξαντλείται”

Επιπλέον, το δολάριο είναι ένα βασικό νόμισμα αποθησαύρισης, παράδειγμα τα αμερικανικά ομόλογα αποτελούν βασικό περιουσιακό στοιχείο για πολλά συντηρητικά χαρτοφυλάκια, αλλά και για τις χώρες που εξάγουν στις ΗΠΑ (Κίνα, Ιαπωνία). Έχοντας λοιπόν πίσω του τόσο μεγάλη ζήτηση και χωρίς μετά το 1970 να υπάρχει απαίτηση αντιστοιχίας των νομισμάτων σε χρυσό, το δολάριο έχει ουσιαστικά καθεστώς εμπορεύματος (commodity).

Όπως λοιπόν κάποιος μπορεί να εξορύσσει μετάλλευμα από ένα ορυχείο ή να βγάζει πετρέλαιο από μια πετρελαιοπηγή, έτσι και η Αμερική μπορεί να παράγει πλούτο τυπώνοντας δολάρια. Όπως όμως κάθε κοίτασμα εξαντλείται, το ίδιο κάποια στιγμή θα συμβεί και με το δολάριο. Δηλαδή δεν θα μπορούν οι ΗΠΑ να καταναλώνουν και παράλληλα να κρατάνε τον πλανήτη σε υψηλή παραγωγική δραστηριότητα μέσω τυπωμένων δολαρίων.

Κάποια στιγμή και για κάποιο λόγο ή με κάποια αφορμή, η εμπιστοσύνη στο δολάριο θα κλονισθεί και τότε θα ξεκινήσει μια αλυσιδωτή διαδικασία παγκόσμιας κρίσης, η οποία θα προκαλέσει από απότομη και βαθιά οικονομική ύφεση έως πολέμους. Τέτοιας έκτασης κρίση βρίσκεται πιθανότατα μπροστά μας. Όσον αφορά την Ελλάδα, το ερώτημα είναι αν το εγχώριο πολιτικό σύστημα έχει κάποιο σχεδιασμό για αυτό.

Την ίδια στιγμή πάντως που οι άλλοι τυπώνουν χρήμα, η Ελλάδα συνεχίζει να χρεώνεται, με το χρέος να ξεπερνά πλέον το 200%. Ας διεκδικήσει λοιπόν το ελληνικό σύστημα εξουσίας σταθερά επιτόκια στο δημόσιο χρέος, πέρα από την οικονομική ανασυγκρότηση της χώρα, που κανονικά θα έπρεπε να προωθείται με εντατικούς ρυθμούς. Στον βαθμό που μπορεί να επιτευχθεί κάτι τέτοιο, ίσως να αποτελέσει και ένα δώρο για τη χώρα στο μέλλον…