Πόσο κινδυνεύει το διεθνές τραπεζικό σύστημα από την κατάρρευση της SVB

20/03/2023

Σε ένα περιβάλλον γενικευμένης αστάθειας, πληθωρισμού και γεωπολιτικών εντάσεων τη δεύτερη εβδομάδα του Μαρτίου επανεμφανίστηκε ένα φάντασμα που είχαμε πολλά χρόνια να δούμε. Με την ταχεία κατάρρευση της μεσαίας αμερικανικής τράπεζας Silicon Valley Bank (SVB) και μιας μικρότερης, της Signature Bank, ρίγη ανησυχίας απλώθηκαν σε όλον τον ανεπτυγμένο κόσμο, καθώς ξύπνησαν μνήμες 2008. Βρισκόμαστε άραγε μπροστά σε μια νέα τραπεζική κρίση; Για να απαντήσουμε στο ερώτημα αυτό ας δούμε πρώτα τι ακριβώς συνέβη στην SVB.

Η SVB είχε αξία ενεργητικού πριν την κρίση $212 δισ. Χρηματοδοτούσε κυρίως νεοφυείς επιχειρήσεις στις ΗΠΑ, οι οποίες κατέθεταν τα χρηματικά τους διαθέσιμα στην τράπεζα. Συνεπώς, η καταθετική βάση της USB δεν αποτελείτο από μικροκαταθέτες, αλλά από μεγάλους και ενημερωμένους εταιρικούς πελάτες. Από όσα έγιναν γνωστά, τα προβλήματα της τράπεζας δεν προέκυψαν από μη εξυπηρετούμενα δάνεια.

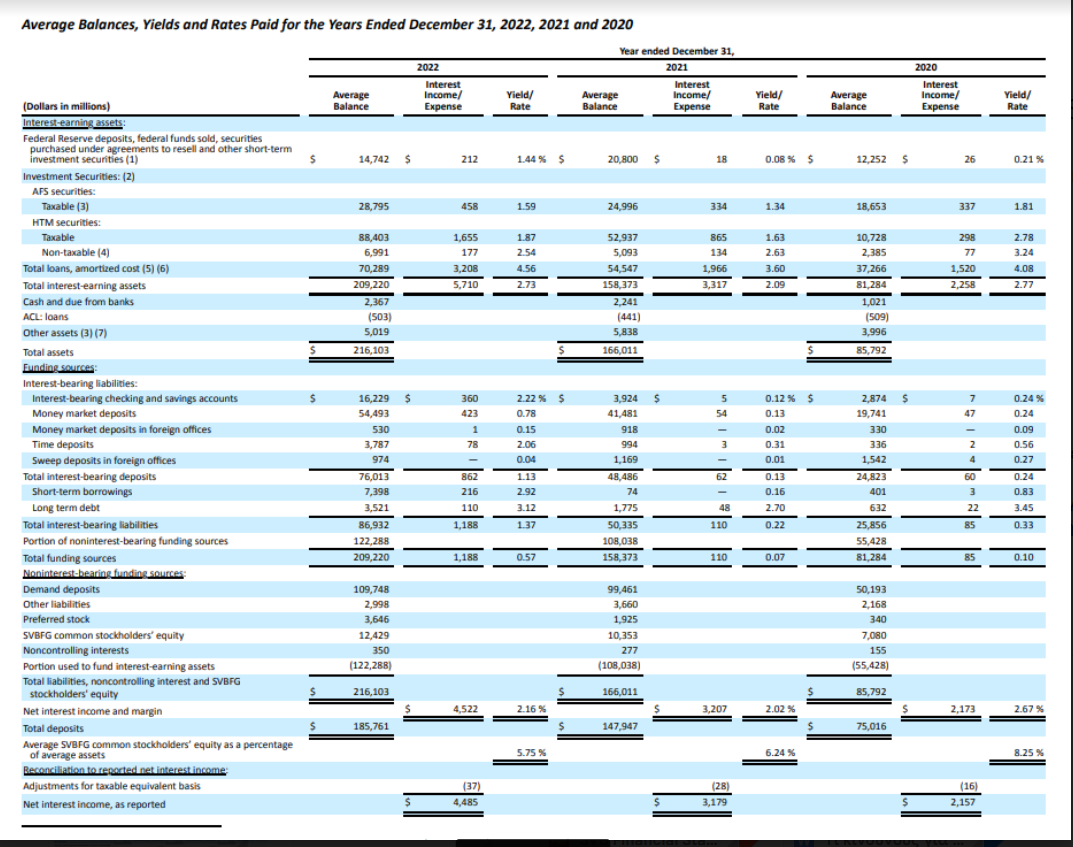

Τα προβλήματα στην SVB οφείλονται σε μια πολύ κακή επενδυτική απόφαση που έλαβε η διοίκησή της το 2021. Έχοντας μαζέψει καταθέσεις ύψους περίπου $180 δισ. και μην μπορώντας να τα διαθέσει άμεσα σε δάνεια, αποφάσισε να αγοράσει ένα χαρτοφυλάκιο ενυπόθηκων στεγαστικών δανείων σταθερού επιτοκίου που αντιστοιχούσε στο 56% του ενεργητικού της. Η λέξη-κλειδί είναι το “σταθερό επιτόκιο”.

Πράγματι, τον καιρό που αγοράστηκε αυτό το χαρτοφυλάκιο δάνειων, έδινε σταθερή απόδοση έως τη λήξη 1,79%. Η απόδοση αυτή φάνηκε ελκυστική στη διοίκηση της SVB, η οποία εγκλώβισε μεγάλο μέρος της ρευστότητας σε αυτή την επένδυση. Λόγω των πληθωριστικών πιέσεων, όμως, οι κεντρικές τράπεζες άρχισαν να αυξάνουν τα επιτόκια. Έτσι το χαρτοφυλάκιο αυτό άρχισε να γράφει σημαντικές ζημιές.

Το γεγονός ώθησε κάποιους διαχειριστές κεφαλαίων να συστήσουν στους πελάτες τους να αποσύρουν τις καταθέσεις τους από την τράπεζα. Άρχισε έτσι μια εκροή καταθέσεων που ώθησε την τράπεζα να πωλήσει μέρος του δανειακού της χαρτοφυλακίου ($21 δισ) για ρευστότητα. Μόνο που το χαρτοφυλάκιο αυτό έγραφε ήδη υποαξίες, με αποτέλεσμα οι πωλήσεις να γίνουν με ζημιά. Ήδη από τις 18 Ιανουαρίου η Raging Capital Ventures προειδοποιούσε ότι σε όρους αγοραίας αποτίμησης η τράπεζα είχε ζημιές που υπερέβαιναν τα κεφάλαιά της.

$SIVB's HTM securities had mark-to-market losses as of Q3 of $15.9 b…compared to just $11.5 b of tangible common equity!!

Luckily, regulators do not force $SIVB to mark HTM securities to market. But the bank would be functionally underwater if it were liquidated today. 5/10 pic.twitter.com/WoM5789o4X

— Raging Capital Ventures (@RagingVentures) January 18, 2023

Στις 8 Μαρτίου η τράπεζα προχώρησε σε αύξηση μετοχικού κεφαλαίου ύψους $1,75 δισ. Η απόφαση προκάλεσε πανικό και μαζικές αναλήψεις. Τότε, οι εποπτικές αρχές έθεσαν την τράπεζα σε καθεστώς επιτροπείας. Οι αρχές εγγυήθηκαν το σύνολο των καταθέσεων, ανεξαρτήτως ποσού και όχι έως τα $250.000 που ήταν το όριο εγγυήσεως. Μετά το κλείσιμο της SVB διορίστηκε νέα διοίκηση, προκειμένου να διενεργήσει την εξυγίανσή της. Αυτή περιλαμβάνει επιμέτρηση των ζημιών, διαγραφή κεφαλαίων μετόχων και επενδυτών μέχρις ότου ισοφαριστούν οι ζημιές και εν συνεχεία ανακεφαλαιοποίηση της τράπεζας προκειμένου να επαναλειτουργήσει.

Η SVB δεν είναι ο κανόνας

Το ερώτημα που τίθεται μετά την πτώχευση της SVB είναι εάν θα αρχίσουν οι τράπεζες να έχουν προβλήματα λόγω της ανόδου των επιτοκίων. Κάποιοι έσπευσαν να γενικεύσουν το πρόβλημα. Η γενίκευση όμως δεν ισχύει. Το τι θα συμβεί σε κάθε τράπεζα από την άνοδο των επιτοκίων, εξαρτάται από τη διάρθρωση του χαρτοφυλακίου της, από το αν έχει δάνεια και καταθέσεις σταθερού ή κυμαινομένου επιτοκίου.

Στην Ευρώπη και παραδοσιακά στην Ελλάδα οι εμπορικές τράπεζες δίνουν κυρίως δάνεια κυμαινομένου επιτοκίου. Έτσι, δεν εγκλωβίζονται σε χαμηλές επιτοκιακές αποδόσεις εάν ανεβαίνουν τα επιτόκια. Ακόμη όμως και σε τίτλους σταθερού επιτοκίου μπορούν να αντισταθμίσουν τον κίνδυνο, χρησιμοποιώντας ειδικά χρηματοπιστωτικά μέσα (Interest Rate Swaps). Πολλές τράπεζες μάλιστα πιθανότατα θα ωφεληθούν από την άνοδο των επιτοκίων, αφού αυξάνουν πρώτα τα επιτόκια των δανείων, αλλά δεν σπεύδουν να αυξήσουν και τα επιτόκια των καταθέσεων.

Η απόφαση της SVB να εγκλωβίσει σημαντικό μέρος της ρευστότητάς της, αγοράζοντας δανειακό χαρτοφυλάκιο σταθερής χαμηλής απόδοσης, δεν ήταν απλώς τραγικά λανθασμένη. Δείχνει και πλήρη έλλειψη βασικών τραπεζικών γνώσεων. Τέτοιο σφάλμα ίσως μπορούσε να συμβεί στις τράπεζες του 1970, όταν δεν υπήρχε η έννοια της διαχείρισης του επιτοκιακού κινδύνου και η τεχνογνωσία της διαχείρισης Ενεργητικού-Παθητικού (Assets-Liabilities Management).

Αυτά όμως υπάρχουν από χρόνια. Στην Ευρώπη η ΕΚΤ επιβάλλει σε όλες τις ευρωπαϊκές τράπεζες να μετρούν και να διαχειρίζονται τον επιτοκιακό κίνδυνο του τραπεζικού χαρτοφυλακίου (Interest Rate Risk in Banking Book), αποτιμώντας τόσο την μεταβολή αξίας, όσο και την επίδραση που θα έχουν στην κερδοφορία των τραπεζών διάφορα σενάρια μεταβολής των επιτοκίων.

Έλειπε ο σταθμάρχης!

Αυτό λοιπόν που προκαλεί ανησυχία στην περίπτωση της SVB δεν είναι τόσο ότι “έσκασε”, αλλά ότι αφέθηκε να κάνει τόσο χοντρά λάθη, χωρίς να την ελέγξει κανείς. Τηρουμένων των αναλογιών, ίσως έχουμε περίπτωση αντίστοιχη με το ατύχημα στα Τέμπη, όπου τα πάντα είχαν αφεθεί στον “σταθμάρχη”, χωρίς επαρκείς μηχανισμούς και διαδικασίες αποτροπής “ατυχήματος”.

Στην περίπτωση της SVB μάλιστα φαίνεται ότι δεν υπήρχε καν “σταθμάρχης”, αφού δεν διέθετε Διευθυντή Διαχείρισης Κινδύνων για αρκετούς μήνες. Αν ισχύει αυτό, τότε πιθανώς υπάρχει σοβαρό κενό εποπτείας στις μεσαίες αμερικανικές τράπεζες. Είναι πιθανό να αφέθηκαν να λειτουργούν σε χαλαρό πλαίσιο, σε αντίθεση με τις μεγάλες, συστημικά σημαντικές τράπεζες, για τις οποίες το πλαίσιο εποπτείας ενισχύθηκε μετά την κρίση του 2008. Στον βαθμό που ισχύει αυτό, θα απασχολήσει τις αρχές τραπεζικής εποπτείας αλλά και τις δικαστικές αρχές των ΗΠΑ.

Το λάθος της διοίκησης της SVB να εγκλωβίσει σημαντικό μέρος της ρευστότητάς της σε δανειακό χαρτοφυλάκιο χαμηλής και σταθερής απόδοσης είναι τόσο χοντρό, ώστε δύσκολα δικαιολογείται ως αποτέλεσμα ανοησίας ή άγνοιας. Δεν γνωρίζουμε τις λεπτομέρειες, αλλά είμαστε υποχρεωμένοι να σχολιάζουμε με βάση τα δημοσιευμένα στοιχεία. Με βάση αυτά λοιπόν, μπορεί να ισχυριστεί κάποιος ότι η κατάρρευση δεν ήταν αποτέλεσμα ανικανότητας, αλλά και ανευθυνότητας ή και απληστίας.

Άραγε κάποιοι στέφτηκαν μόνο τα μπόνους, αδιαφορώντας για το τί θα γίνει στη συνέχεια; Μήπως η διοίκηση της SVB δεν έδειξε τη δέουσα επιμέλεια και διόρισε σε θέσεις-κλειδιά ανθρώπους χωρίς γνώσεις και εμπειρία; Και γιατί πρέπει κάθε φορά να ανακαλύπτουμε εκ των υστέρων ότι δόθηκε η δυνατότητα σε ακατάλληλους να παίζουν με “πυρηνικά”; Σε κάθε περίπτωση, ο παράγων της ανικανότητας είναι επικρατέστερος, αφού ακόμη και μετά την αγορά του χαρτοφυλακίου χαμηλής σταθερής απόδοσης, οι διαχειριστές της SVB μπορούσαν να αντισταθμίσουν τον κίνδυνό τους.

Εντύπωση προκαλεί και το γεγονός ότι η τράπεζα δεν ενεχυρίασε μέρος του δανειακού της χαρτοφυλακίου στην κεντρική τράπεζα για να αντλήσει ρευστότητα. Πιθανόν μια τέτοια πιστωτική γραμμή να μην ήταν διαθέσιμη για τράπεζες του μεγέθους της. Όμως, μετά την κρίση η κεντρική τράπεζα διάθεσε τέτοια γραμμή πίστωσης, με την οποία οι τράπεζες μπορούν να αντλούν ρευστότητα για έναν χρόνο, ενεχυριάζοντας μέρος του δανειακού τους χαρτοφυλακίου. Στην Ευρώπη αυτή η δυνατότητα υπάρχει πολλά χρόνια πριν και στην Ελλάδα την γνωρίσαμε με τη μορφή του ELA (Emergency Liquidity Assistance).

Οι ανησυχίες που δημιουργεί η SVB

Η περίπτωση πτώχευσης της SVB δεν μπορεί να γενικευτεί. Αυτό που ανησυχεί είναι το εάν η τραπεζική εποπτεία –ειδικά στις μεσαίου μεγέθους τράπεζες– είναι επαρκής. Το 2008 η ανθρωπότητα κινδύνευσε να βυθιστεί σε παγκόσμιο κραχ, επειδή τότε πολλοί λειτούργησαν με απληστία. Τότε βεβαίως υπήρχε διαφορετική κατάσταση, καθώς ο υπερδανεισμός είχε οδηγήσει στην παραγωγή τοξικών πιστωτικών προϊόντων, τα οποία οι οίκοι πιστοληπτικής αξιολόγησης είχαν αποτύχει να αναγνωρίσουν και να τιμολογήσουν σωστά. Και τα προϊόντα αυτά είχαν διασπαρεί στο τραπεζικό σύστημα.

Σήμερα υπάρχει άλλος κίνδυνος από την άνοδο των επιτοκίων. Έχει να κάνει με τις υποαξίες που γράφουν τα αξιόγραφα σταθερού επιτοκίου. Δεν θα πρέπει να μας διαφεύγει ότι τα στεγαστικά δάνεια σταθερού επιτοκίου στις ΗΠΑ και τα κυβερνητικά ομόλογα σταθερού κουπονιού είναι στην κατοχή τραπεζών, επενδυτικών κεφαλαίων κλπ. Όλοι αυτοί γράφουν εξ αιτίας της ανόδου σημαντικές ζημιές. Το πώς αποτυπώνονται αυτές οι ζημιές στους ισολογισμούς εξαρτάται βεβαίως και από τον λογιστικό χειρισμό.

Το πρόβλημα του πληθωρισμού που εν πολλοίς δημιούργησε το αλόγιστο τύπωμα χρήματος από τις κεντρικές τράπεζες δεν γιατρεύεται εύκολα με το φάρμακο της ανόδου των επιτοκίων. Διότι και το φάρμακο έχει τις δικές του παρενέργειες. Και οι παρενέργειες δεν περιορίζονται μόνο στον επιτοκιακό κίνδυνο. Κάποια στιγμή θα εμφανιστούν αναπόφευκτα και με τη μορφή του πιστωτικού κινδύνου, αφού ένα ποσοστό δανειοληπτών θα δυσκολευτεί να εξυπηρετήσει τα δάνειά του, λόγω αυξημένου επιτοκιακού κόστους.

Ζούμε σε δύσκολη περίοδο πληθωρισμού, τον οποίο οι κεντρικές τράπεζες προσπαθούν να τιθασεύσουν, επιβάλλοντας ελεγχόμενη ύφεση. Ακόμη όμως κι αν κατορθώσουν να κάνουν έναν τόσο λεπτεπίλεπτο χειρισμό, θα υπάρξουν σοβαρές παρενέργειες. Ίσως σε βάθος χρόνου αποδειχτεί ότι το σοβαρότερο πρόβλημα μετά την ανθρώπινη απληστία, είναι η υπερβολική αυτοπεποίθηση των κεντρικών τραπεζιτών που πιστεύουν ότι μέσω της νομισματικής πολιτικής μπορούν να ελέγξουν τα πάντα.

ΠΑΡΑΡΤΗΜΑ

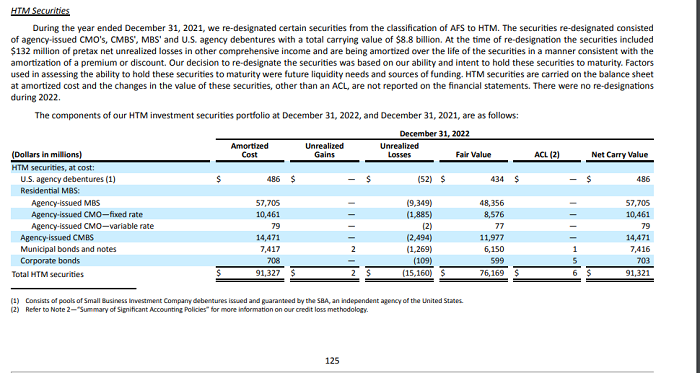

Στις τελευταίες οικονομικές καταστάσεις της SVB για το κλείσιμο του 2022, στη σελίδα 125 των σημειώσεων φαίνεται ότι η μη πραγματοποιηθείσα ζημιά στο χαρτοφυλάκιο των διακρατούμενων έως τη λήξη χρεογράφων (HTM Securities) έφτανε τα $15,16 δισ.

Το ποσό αυτό ήδη αντιστοιχούσε στο μετοχικό κεφάλαιο της τράπεζας που δεν ξεπερνούσε τα $16 δισ. Δηλαδή σε όρους αγοραίας αποτίμησης (mark-to-market) η τράπεζα ήταν ήδη πτωχευμένη. Αυτό για τους ειδικούς ήταν ήδη ορατό. Έτσι με την ταχύτητα πληροφόρησης, η τράπεζα κατέρρευσε σε χρόνο ρεκόρ.