Τα επικίνδυνα μαθηματικά του ελληνικού χρέους

26/07/2018

Υπάρχουν δύο ζητήματα που δημιουργούν προβληματισμό σχετικά τις πρόσφατες εξελίξεις αναφορικά με το ελληνικό δημόσιο χρέος. To πρώτο σημείο αφορά στις προβολές του ρυθμού μεγέθυνσης του ΑΕΠ για τα προσεχή 15 έτη. Σύμφωνα με το επικρατούν σενάριο, ο πραγματικός ρυθμός μεγέθυνσης για την περίοδο 2018-2022 εκτιμάται στο 2,0%, ενώ την περίοδο 2023-2032 αντίστοιχα στο 1,0% (μετά την αναθεώρηση των προηγούμενων εκτιμήσεων της Κομισιόν και ταύτιση με αυτές του ΔΝΤ).

Με βάση αυτές τις εκτιμήσεις, το ελληνικό ΑΕΠ θα έχει την ακόλουθη εξέλιξη (Πίνακας 1).

Η πρώτη παρατήρηση που μπορεί να γίνει είναι το ότι ακόμη και το 2032 το ελληνικό ΑΕΠ δεν θα καταφέρει να φθάσει το αντίστοιχο ύψος της περιόδου 2007-2009. Το 2007 το ΑΕΠ ήταν 232,7 δισ. ευρώ, το 2008 ανήλθε στα 242,1 δισ. και το 2009 έπεσε στα 237,5 δισ.

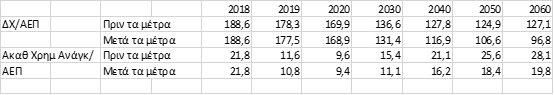

Το κρίσιμο ερώτημα είναι το κατά πόσον η συγκεκριμένη μεγέθυνση του ΑΕΠ οδηγεί στη βελτίωση του λόγου Χρέος/ΑΕΠ, έτσι ώστε να συμβάλει στο μέτρο που του αναλογεί στην αποκλιμάκωση των αποδόσεων των ελληνικών ομολόγων. Σύμφωνα με τις εκτιμήσεις της ΕΕ (European Commission, Compliance Report, ESM Stability Support Programme for Greece, Fourth Review, June 2018), για το βασικό σενάριο, ο λόγος Χρέος/ΑΕΠ θα κινηθεί ως εξής, μετά την εφαρμογή των αποφασισθέντων μέτρων στο Eurogroup 24 Ιουνίου 2018.

Λαμβάνοντας υπόψη ότι τα πρωτογενή πλεονάσματα θα είναι 3,5% και 2,2% αντίστοιχα τις περιόδους 2018-2022 και 2023-2060. Επίσης, ότι το επιτόκιο δανεισμού την περίοδο 2019-2030 θα είναι κατά μέσο όρο ετησίως περίπου 4,5%, ενώ την περίοδο 2019-2060 θα ανέλθει στο 5,1%.

Αμφίβολες προβλέψεις

Βρισκόμαστε πολύ μακριά από το στόχο που είχε τεθεί στις παλαιότερες εκτιμήσεις του ΔΝΤ αλλά και της ΕΕ, που τοποθετούνταν γύρω στο 120-122% του ΑΕΠ το 2020. Η νέα εκτίμηση ανεβάζει το λόγο σε 168,9% του ΑΕΠ (!) θέτοντας για ακόμη μια φορά σε αμφιβολία τις προβλέψεις των πολυμερών οργανισμών που έχουν εμπλακεί με τη διευθέτηση του ελληνικού δημοσίου χρέους.

Μάλιστα, όλες οι προβλέψεις έχουν αποδειχτεί υπερβολικά αισιόδοξες δείχνοντας ίσως την μεροληπτικότητα που ενυπάρχει στη λογική που έχει υιοθετηθεί στην διαχείριση του ελληνικού δημόσιου χρέους. Το μακρινό 2060, εκτιμάται ότι το ελληνικό δημόσιο χρέος θα είναι περίπου 97,0% δηλαδή υψηλότερο και από το 90,0% που συνήθως τίθεται ως ανώτερο όριο προκειμένου το χρέος να θεωρείται βιώσιμο. Ξεχνούμε παντελώς το 60,0% ως προς το ΑΕΠ που έχει τεθεί από τη Συνθήκη του Μάαστριχτ. Η βελτίωση του λόγου με την εφαρμογή των νέων μεσοπρόθεσμων μέτρων αρχίζει μετά τα μισά της δεκαετίας του 2030.

Τώρα, σύμφωνα με τους πολυμερούς οργανισμούς τα όρια βιωσιμότητας είναι να μην ξεπερνούν οι ακαθάριστες χρηματοδοτικές ανάγκες το 15% του ΑΕΠ μεσοπρόθεσμα (μέχρι το 2030) και το 20% του ΑΕΠ μακροπρόθεσμα. Σαφέστατα πρόκειται για μια αυθαίρετη επιλογή ή σωστότερα για μια επιλογή που οι ίδιοι έχουν επιλέξει προκειμένου να συνάδει με τη γενικότερη αντίληψή τους για τη βιωσιμότητα του ελληνικού χρέους.

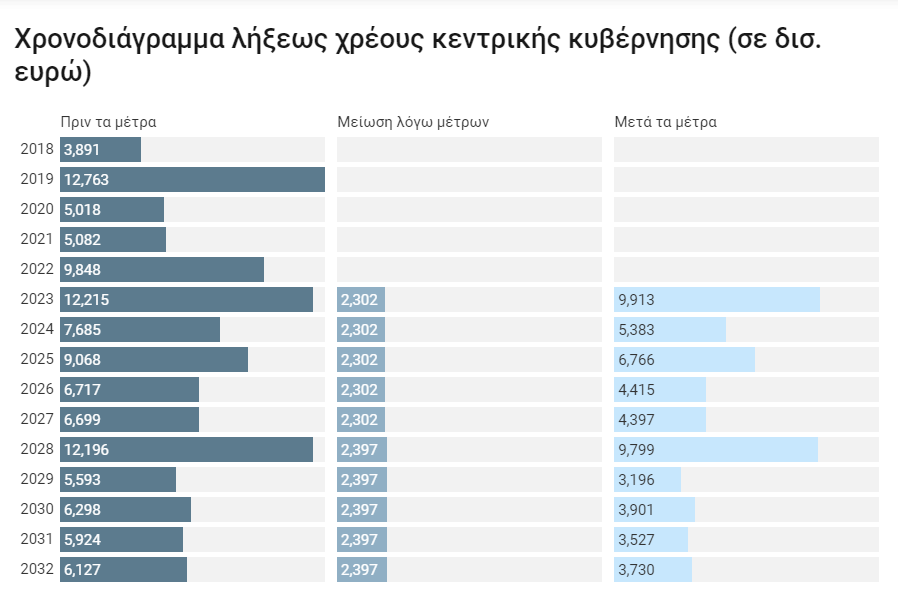

Στον παρακάτω πίνακα αναφέρεται η εξέλιξη των ακαθάριστων χρηματοδοτικών αναγκών της Ελλάδας πριν και μετά τις τελευταίες παρεμβάσεις. Από το 2023 μέχρι και το 2032, όπως παρατηρείται στονσυγκεκριμένο πίνακα, επέρχεται μείωση. Στον παρακάτω πίνακα αντίστοιχα, παρουσιάζεται η μείωση των ποσών που χρειάζεται να αναχρηματοδοτηθούν πριν και μετά την επιμήκυνση των δανείων του δευτέρου προγράμματος (96 δισ. ευρώ χρεολύσια και 14 δις τόκοι).

Υπενθυμίζεται ότι η συμφωνία προβλέπει πρωτογενή πλεονάσματα 3,5% του ΑΕΠ έως το 2022 και στη συνέχεια υποχώρηση στο 3% του ΑΕΠ το 2023, 2,5% του ΑΕΠ το 2024 και 2,2% του ΑΕΠ το 2025, το οποίο και θα παραμείνει κατά μέσον όρο έως το 2060. Η απαίτηση για το συγκεκριμένο ύψος πρωτογενών πλεονασμάτων, συνάδει απολύτως με την βιωσιμότητα του ελληνικού δημοσίου χρέους σύμφωνα με τη λογική των δανειστών.

Φιλόδοξες παραδοχές

Ο πρώτος κίνδυνος συνίσταται στο να μην επιτευχθούν τα υψηλά πρωτογενή πλεονάσματα δεδομένου ότι ποτέ καμία χώρα δεν πέτυχε τόσο υψηλά πρωτογενή πλεονάσματα για τόσο μεγάλο διάστημα. Όμως υπάρχει και ο δεύτερος κίνδυνος. Η απαίτηση για τόσο υψηλά πρωτογενή πλεονάσματα ή επίτευξη τόσο υψηλών πρωτογενών πλεονασμάτων λειτουργεί ανασχετικά -χωρίς απολύτως καμία αμφιβολία- στη μεγέθυνση του ΑΕΠ. Το ωθεί σε χαμηλούς ρυθμούς μεγέθυνσης σε σχέση με αυτούς που δυνητικά θα μπορούσε να πραγματοποιήσει με διαφορετικά ύψη πρωτογενών πλεονασμάτων.

Αναφέρω ένα παράδειγμα: το 2017, οι προβλέψεις για το ρυθμό μεγέθυνσης του ΑΕΠ ήταν 2,7% σε συνάρτηση με πρωτογενές πλεόνασμα 1,75% του ΑΕΠ. Αντιθέτως η κυβέρνηση επέλεξε να πραγματοποιήσει υπερπλεόνασμα της τάξεως του 4,2% και είδαμε το ρυθμό μεγέθυνση του ΑΕΠ να προσγειώνεται στο 1,4%. Τα δύο αυτά μεγέθη φαίνεται ότι συσχετίζονται αρνητικά.

Συνεπώς διατυπώνεται μια ανησυχία, ότι αυτή η βελτίωση στους δείκτες του χρέους μπορεί να διατηρηθεί περισσότερο μακροπρόθεσμα μόνο υπό φαινομενικά πολύ φιλόδοξες παραδοχές αναφορικά με την αύξηση του ΑΕΠ και την ικανότητα της Ελλάδας να επιτύχει υψηλά πρωτογενή δημοσιονομικά πλεονάσματα. Το γεγονός αυτό υποδεικνύει ότι θα ήταν δύσκολο να διατηρηθεί πρόσβαση στις αγορές περισσότερο μακροπρόθεσμα χωρίς περαιτέρω ελάφρυνση του χρέους.

Όμως, η μεγέθυνση του ΑΕΠ δεν μπορεί να έχει σχέση μόνο με τη βιωσιμότητα του χρέους, αλλά πρωτίστως και με την αναγκαία αύξηση της «πίτας» προκειμένου να αυξηθεί η ευημερία των Ελλήνων πολιτών. Ένας σημαντικός ρυθμός μεγέθυνσης, πάνω από 2,5% στο αναφερόμενο μεσοπρόθεσμο διάστημα αποτελεί τη μόνη διέξοδο από την εφιαλτική περίοδο των μνημονιακών χρόνων.

Κι αυτό, γιατί μια τέτοια οικονομική μεγέθυνση μπορεί να συμβάλει στην μείωση της ανεργίας, στην αύξηση των εισοδημάτων, στην αύξηση των δημοσίων δαπανών για κρίσιμους τομείς, όπως υγεία και παιδεία, στην ενίσχυση του κοινωνικού κράτους, στη πιο δίκαιη φορολόγηση, ενώ ταυτόχρονα θα τηρούνται οι μνημονιακές δεσμεύσεις για υγιή δημοσιονομικά και η εξυπηρέτηση του χρέους. Χωρίς υψηλό ρυθμό μεγέθυνσης στη μεταμνημονιακή περίοδο υπάρχουν μεγάλες πιθανότητες να δημιουργηθούν μεγάλη κίνδυνοι και νέα προβλήματα που μπορεί να αγγίξουν εκ νέου τη φερεγγυότητα της χώρας.