Το ταγκό της κρίσης με το χρέος

06/08/2018

Έχουν περάσει 10 χρόνια από το 2008 και το ξέσπασμα της μεγαλύτερης παγκόσμιας κρίσης που έχει συμβεί στον πλανήτη. Έχουμε αρχίσει να εξερχόμαστε μετά από την καταβολή μεγάλου κόστους, χωρίς όμως να είμαστε σίγουροι για τις μελλοντικές εξελίξεις. Το μόνο σίγουρο αποτέλεσμα είναι ότι το ιδιωτικό χρέος αυξήθηκε. Η αύξησή του τα χρόνια πριν την κρίση είχε οδηγήσει ακριβώς στην έκρηξη της… κρίσης.

Το συνολικό παγκόσμιο χρέος, το 2007, ήταν ίσο με το 179% του Παγκόσμιου ΑΕΠ. Αντίστοιχα το 2017 αυξήθηκε στο 217% του Παγκόσμιου ΑΕΠ. Εκείνο που έχει μεγαλύτερο ενδιαφέρον είναι η κατανομή του χρέους μεταξύ αναπτυγμένων και αναπτυσσόμεν χωρών. Το χρέος των αναπτυγμένων οικονομιών έχει αγγίξει το 270%, ενώ το αντίστοιχο των αναπτυσσομένων το 176% από 113% που ήταν το 2007. Το γεγονός αυτό οφείλεται κυρίως στην αύξηση των χρεών των επιχειρήσεων και των νοικοκυριών.

Αντιθέτως, το χρέος των αναπτυγμένων χωρών οφείλεται κυρίως στην αύξηση των χρεών του δημοσίου τομέα λόγο των επεμβάσεων σωτηρίας που έγιναν κατά τη διάρκεια της παγκόσμιας χρηματοπιστωτικής κρίσης.

Τα κράτη και οι κεντρικές τους τράπεζες επενέβησαν εκδίδοντας μεγάλη ποσότητα χρέους προκειμένου να αποσοβήσουν την εμβάθυνση της κρίσης και να επαναφέρουν τις οικονομίες σε κατάσταση σταθερότητας. Μετά από δέκα χρόνια, κατά τη διάρκεια των οποίων δημιουργήθηκαν πολλά χρέη, ίσως έχει φθάσει η ώρα να δούμε που πραγματικά βρισκόμαστε και ποιες μπορεί να είναι οι μελλοντικές εξελίξεις.

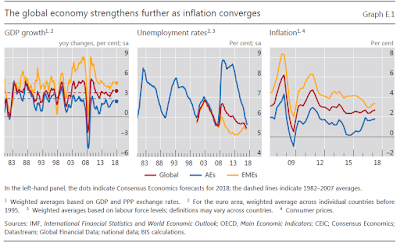

Πράγματι σημειώθηκε κάποια βελτίωση στην οικονομία. Οι ρυθμοί μεγέθυνσης είχαν σχεδόν ευθυγραμμισθεί με εκείνους της μεσομακροπρόθεσμης περιόδου, η ανεργία μειωνόταν και ο πληθωρισμός άρχιζε σιγά- σιγά να ανεβαίνει προς το επιθυμητό 2%. Ωστόσο, αυτή η εξέλιξη στηρίχθηκε σε μεγάλο βαθμό στην ασκούμενη επεκτατική νομισματική πολιτική, η οποία όμως πλησιάζει στο τέλος της.

Το ερώτημα που προκύπτει είναι το ακόλουθο: υπάρχει τρόπος να αποκτήσει η οικονομία ένα σταθερό βηματισμό, εν μέσω της συντελούμενης στροφής της νομισματικής πολιτικής και της αύξησης των χρεών που στερεί βαθμούς ελευθερίας από τη δημοσιονομική πολιτική; Η οικονομική επέκταση που βρίσκεται ακόμη σε εξέλιξη, έχει ορισμένα μη συνηθισμένα χαρακτηριστικά. Εμφανίζονται περιορισμοί στην παραγωγική δυνατότητα, χωρίς αύξηση του πληθωρισμού.

Πίσω από τις αισιόδοξες προβλέψεις

Δεν μπορεί να κρύψει σημαντική ποσότητα κινδύνων που βρίσκονται πίσω από την αισιοδοξία των προβλέψεων. Την τελευταία χρονιά, πχ το δολάριο υποτιμήθηκε, γεγονός που διευκόλυνε την αύξηση του δανεισμού των αναπτυσσομένων χωρών σε αμερικανικό νόμισμα. Σήμερα, όμως, η κατάσταση αυτή μεταβάλλεται στις χρηματοπιστωτικές αγορές με αρνητικές συνέπειες γι’ αυτές τις οικονομίες και κυρίως για όσες από αυτές έχουν εύθραυστα χρηματοπιστωτικά συστήματα. Ήδη οι επιπτώσεις είναι ορατές στις οικονομίες της Αργεντινής και της Τουρκίας.

Φαίνεται ότι, επί της ουσίας, τίποτε δεν έχει αλλάξει σε σχέση με την προηγούμενη κατάσταση που η αρχή της συνοδεύτηκε με τη μακροχρόνια μείωση των επιτοκίων. Συνεπώς, χρειάζεται να μελετήσουμε το τι συμβαίνει σε χρονικό διάστημα πολύ μεγαλύτερο από τα τελευταία δέκα χρόνια της παγκόσμιας οικονομικής κρίσης. Αυτό που αποτελεί κοινό χαρακτηριστικό για όλες τις οικονομίες είναι η μεγάλη σημασία των χρηματοοικονομικών- πιστωτικών ροών, ως ο βασικός παράγοντας μεγέθυνσης των οικονομιών.

Πρώτο θύμα οι επενδύσεις

Ακόμη και στις οικονομίες που δεν επηρεάστηκαν από την κρίση, παρατηρείται μια σημαντική αύξηση της ποσότητας πίστωσης του ιδιωτικού τομέα που συνοδεύτηκε από αυξήσεις στις τιμές των ακινήτων. Δεν πρόκειται βεβαίως για κάτι το νέο. Οι χρηματοπιστωτικοί παράγοντες, διαπιστωμένα πια, παίζουν ένα όλο και μεγαλύτερο και πιο ουσιαστικό ρόλο ως μηχανισμοί προσαρμογής, αλλά και επέκτασης, τουλάχιστον από τη δεκαετία του 1980, όταν άρχισε η ελεύθερη κίνηση των κεφαλαίων (Κ. Μελάς, Οι Σύγχρονες Κρίσεις του Παγκόσμιου Χρηματοπιστωτικού Συστήματος 1974-2008, Εκδόσεις ΑΑ Λιβάνη, 2011).

Μετά την κρίση, το ειδικό βάρος των ενδιάμεσων χρηματοπιστωτικών μη τραπεζικών οργανισμών (εταιρείες διαχείρισης περιουσιών και θεσμικών επενδυτών) έχει αυξηθεί σημαντικά. Είναι σχεδόν βέβαιο ότι θα έχει μεγάλη επίδραση στη δυναμική των μελλοντικών χρηματοπιστωτικών επεισοδίων κρίσεως με τρόπους που είναι γνωστοί, αλλά και πιθανότατα με τρόπους μη αναμενόμενους.

Όμως, περισσότερο από το μέλλον, θα πρέπει να μας απασχολεί το παρόν. Η πολιτική του προστατευτισμού, εκτός των άλλων, προκαλεί τεράστιες ζημιές στην κατάσταση εμπιστοσύνης, η οποία ως γνωστόν αποτελεί τη βάση λειτουργίας του χρηματοπιστωτικού συστήματος. Οι επενδύσεις αποτελούν το πρώτο θύμα μιας τέτοιας κατάστασης.