Τί προβλέπουν οι κορυφαίες τράπεζες για την διεθνή οικονομία

06/10/2021

Στο τρέχον εξαιρετικά ευμετάβλητο περιβάλλον, επτά διεθνείς τραπεζικοί οίκοι διατυπώνουν απαισιόδοξες προβλέψεις για τον μήνα Οκτώβριο, ίσως επηρεασμένοι και από την φοβία του οκτωβριανού συνδρόμου, προβλέποντας σοβαρούς τριγμούς στις αγορές με πτώσεις τιμών από 10% έως 20%. Τί ακριβώς όμως αναφέρουν αυτές οι κορυφαίες τράπεζες;

Η Morgan Stanley εκτιμά πως τα αίτια απορρέουν από τις σημαντικές αποκλίσεις στην πολιτική της ομοσπονδιακής κεντρικής τράπεζας, από τις διαφοροποιήσεις των αντιδράσεων των Αμερικανών στους εμβολιασμούς, στις απότομες αποκλίσεις των προσαρμογών των αποτιμήσεων και σε ένα μεταβατικό στάδιο μέσου κύκλου, ανάλογο του 2004, όπου το ενδεχόμενο των πτωχεύσεων σε σχέση με τις διαφορές κινδύνου των δανείων έναντι των αντίστοιχων των ομολόγων να αυξάνονται σημαντικά.

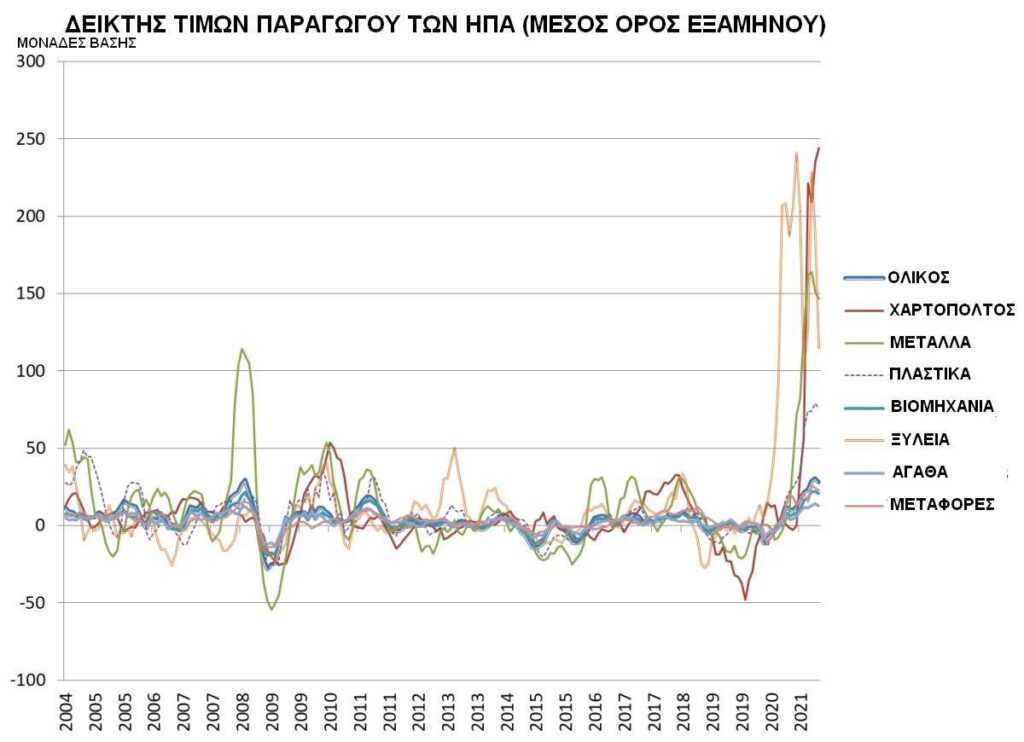

Επιπλέον η πανδημία προκαλεί απότομη άνοδο της ζήτησης αγαθών και κατάρρευση της παροχής υπηρεσιών, με την αναστροφή της τάσης να επηρεάζει τα μέταλλα, την ενέργεια και την κατανάλωση. Η Bank Of America στρέφει την προσοχή της στο θέμα της λήξης της πολιτικής πιστωτικής χαλάρωσης, επικεντρώνοντας την προσοχή της στις μεγάλες ανατροπές που σημειώνονται στις εφοδιαστικές αλυσίδες, στην βιομηχανική δραστηριότητα, στις διαφορές μεταξύ των αποδόσεων των ομολόγων του δημοσίου σε σχέση με τα αντίστοιχα εταιρικά και στις τιμές των μετοχών.

Τα προβλήματα των εφοδιαστικών αλυσίδων ανακλώνται στις μεγάλες ανόδους τιμών σε ολόκληρο τον πλανήτη και ειδικά στα είδη διατροφής. Σύμφωνα με τον Οργανισμό Τροφίμων και Γεωργίας (Food and Agriculture Organization-FAO), που εδρεύει στην Ρώμη, οι τιμές σε παγκόσμιο επίπεδο αυξάνονται στα υψηλότερα επίπεδα της τελευταίας δεκαετίας, με τον σχετικό δείκτη να κινείται στο 127,4 τον Αύγουστο, αυξημένος κατά 3,9 μονάδες έναντι του προηγούμενου μήνα (+3,1%) και κατά 31,5 μονάδες έναντι του Αυγούστου του 2020 (+32,9%).

Εκτιμήσεις για τις αγορές

Οι τιμές των μετοχών του ομίλου χημικών PPG, που αποτελούν ένα άτυπο βαρόμετρο βιομηχανικής δραστηριότητας, στοιχειοθετούν πως δεν υπάρχει συντονισμένη κατεύθυνση στην κάλυψη των αγορών από τις εφοδιαστικές αλυσίδες, με το φαινόμενο αυτό να εκδηλώνεται εξαιρετικά δραματικά στην αγορά καυσίμων της Βρετανίας.

Οι διαφορές των αποδόσεων των ομολόγων του δημοσίου και των αντίστοιχων εταιρικών για πρώτη φορά από το 1999, εμφανίζονται αρνητικές με διαφορά -0,8%, με την αναστροφή της τάσης να αποτελεί ένα από σήματα επερχόμενης κρίσης, με το συγκεκριμένο να προσδιορίζει έναν χρονικό ορίζοντα 15 μηνών για την εκδήλωσή της.

Η τράπεζα εφιστά επίσης την προσοχή στον δείκτη τιμής προς μεικτά κέρδη ανά μετοχή, όπου η σχέση φθάνει το 29, δηλαδή η τιμή υπερβαίνει κατά 29 φορές τα αναμενόμενα μεικτά κέρδη ανά μετοχή. Η τράπεζα επίσης υπολογίζει την παράμετρο του κινδύνου των επιτοκίων, αξιοποιώντας την διακύμανση του δείκτη S&P 500 σε χρόνο ισοδύναμο με τον ανάλογο του τριακονταεξαετούς ομολόγου, όπου για κάθε 10 μονάδες βάσης (0,10%) μείωσης της τιμής, αντιστοιχίζεται μία πτώση της τάξης του 4% στον δείκτη.

Η γνωστή και μη εξαιρετέα Deutche Bank, εκτιμά πως οι αγορές παραμένουν σε εξαιρετικά υψηλά επίπεδα και θεωρεί λογική μία υποχώρηση του δείκτη S&P 500 κατά 6% έως και 10%. Η τράπεζα συνεκτιμά το γεγονός ότι οι δείκτες της μακρο-κυκλικής ανάπτυξης έχουν πλέον φθάσει στο ανώτατο σημείο τους και οι εκπλήξεις που προκαλούνται από διάφορα νέα δεδομένα είναι αρνητικές.

Απαισιόδοξη η Goldman Sachs

Σημειώνει πως οι αναβαθμίσεις των κερδοφοριών έχουν ολοκληρωθεί και μάλιστα σε επίπεδα ανώτερα των αναμενομένων, ενώ και οι κίνδυνοι του πληθωρισμού αυξάνονται συνεχώς. Παρατηρεί επίσης υποχώρηση των μικροεπενδυτών, οι οποίοι μόνον κατά το δίμηνο Ιουλίου-Αυγούστου είχαν τοποθετήσει περισσότερα από 30 δισεκατομμύρια στην αγορά, αν και οι τιμές ακόμα συντηρούνται λόγω των επαναγορών μετοχών από τις εταιρείες και εισροές επενδυτικών οίκων.

Η διαβόητη Goldman Sachs παρατηρεί πως τα μακροοικονομικά δεδομένα επιφυλάσσουν περισσότερες από το αναμενόμενο αρνητικές εκπλήξεις. Αν και οι μέσες αποδόσεις στον δείκτη S&P 500 κινούνται σε χαμηλότερα επίπεδα, τα προθεσμιακά συμβόλαια τριμήνου στον δείκτη παραμένουν θετικά με προσδοκώμενες αποδόσεις ανώτερες του 8%. Οι αποδόσεις αυτές εμφανίζονται να τιμολογούνται χαμηλότερα από το αναμενόμενο, ακόμα και από ανάλογες περιόδων που ο δείκτης κινείται χωρίς μεγάλες διακυμάνσεις και εκπλήξεις.

Η τράπεζα εκτιμά πως ίσως πριν από την διόρθωση, ο δείκτης θα κινηθεί ανοδικά κατά 5%, ενώ ο δείκτης κινδύνου διαμορφώνεται σε ιδιαίτερα υψηλά επίπεδα, ανάλογα με τα αντίστοιχα προ της κρίσης του 2000 στις μετοχές νέας τεχνολογίας. Συμπεραίνει πως με τις τιμές των μετοχών στα υψηλότερα επίπεδα όλων των εποχών και ένα μάλλον αρνητικό συνδυασμό ανάπτυξης και πληθωρισμού σε βραχυπρόθεσμο ορίζοντα, μία σημαντική διόρθωση παραμένει ιδιαίτερα πιθανή.Από την Citigroup επισημαίνεται πως η αναλογία των προθεσμιακών αγορών σε σχέση με την αντίστοιχη των πωλήσεων ανέρχεται σε 10:1, αλλά τουλάχιστον το 50% των προθεσμιακών θέσεων πρόκειται να υποστεί σοβαρές ζημίες σε περίπτωση που ο δείκτης S&P 500 υποχωρήσει ελαφρά περισσότερο από 2%. Το ενδεχόμενο αυτό πρόκειται να προκαλέσει μαζικές αναγκαστικές ρευστοποιήσεις, λόγω λήξης των προθεσμιών, επηρεάζοντας αρνητικά τις αγορές, από την στιγμή μάλιστα που οι επενδυτές προσθέτουν συνεχώς προθεσμιακά συμβόλαια αγορών στις υπάρχουσες θέσεις.

Η απειλή από τα επιτόκια

Στο περιβάλλον αυτό, ελλοχεύει ο ασύμμετρος κίνδυνος μίας απότομης κάμψης, ενώ από την άλλη πλευρά το προσδοκώμενο κέρδος από τις θέσεις αυτές μόλις φθάνει το 2,4%. Σε περίπτωση διόρθωσης κατά 2,2%, οι αναγκαστικές ρευστοποιήσεις λόγω λήξης των προθεσμιών θα επιταχύνουν την καθοδική πορεία των δεικτών. Μία εξέλιξη αυτής της μορφής θα προκαλέσει διάχυση του φαινομένου πλήττοντας τις αγορές, ενώ και στον δείκτη Nasdaq της υψηλής τεχνολογίας εξελίσσεται μία ανάλογη κατάσταση με υπερσυγκέντρωση προθεσμιακών συμβολαίων αγορών.

Η υπερβολική εμπιστοσύνη των επενδυτών σε περαιτέρω άνοδο των δεικτών, καθιστά την αγορά περισσότερο ευάλωτη σε μαζικές πωλήσεις και παρά το γεγονός ότι οι παλαιές θέσεις έχουν μεγάλα κέρδη προσφέροντας ένα αντιστάθμισμα έναντι ενδεχόμενων ζημιών, το 25% του συνόλου των θέσεων είναι πρόσφατες χωρίς κάποια κέρδη, που θα εξισορροπήσουν πιθανές ζημίες. Κατά την τράπεζα ένα σοβαρό κύμα πωλήσεων, με πυρήνα του τις αναγκαστικές ρευστοποιήσεις των προθεσμιακών συμβολαίων, κινδυνεύει να μετατραπεί σε πανικό.

Η ελβετική Credit Suisse εκτιμά πως οι τιμές των μετοχών στις ΗΠΑ απειλούνται από την άνοδο των επιτοκίων των ομολόγων και τις πληθωριστικές πιέσεις. Αντίθετα στην Ευρώπη οι αντοχές των αγορών της παραμένουν μεγαλύτερες και η τάση του δείκτη Διαχειριστών Αγορών (Purchasing Managers’ Index-PMI) εμφανίζεται μεν πτωτική, στο 58,7 τον Σεπτέμβριο έναντι του 61,4 του Αυγούστου, αλλά η τιμή του παραπέμπει σε έναν ακόμα μήνα ισχυρής βελτίωσης των λειτουργιών της αγοράς.

Η τράπεζα υποστηρίζει πως απαιτούνται μειώσεις στα χαρτοφυλάκια αμερικανικών τίτλων, όπου και οι νέες φορολογικές ρυθμίσεις θέτουν υψηλότερους παράγοντες κινδύνων από ότι σε άλλες αγορές, αλλά και τα δυσθεώρητα επίπεδα των τιμών που οδηγούν σε ακραίες αποτιμήσεις και πλασματικές αξίες.

Τί λέει ο Nick Panigirtzoglou

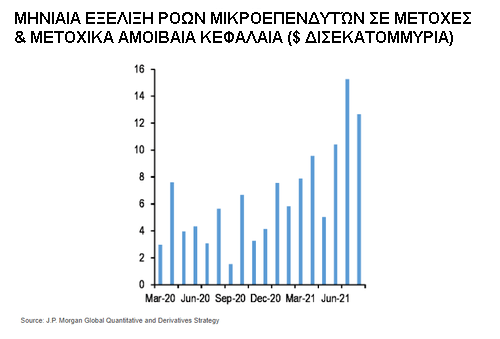

Στην JP Morgan, o Nick Panigirtzoglou, διευθυντής του κλάδου διεθνούς στρατηγικής των αγορών, σημειώνει πως οι μικροεπενδυτές αποτελούν τον κύριο μοχλό ανόδου, από την στιγμή που μόνον κατά το δίμηνο Ιουλίου-Αυγούστου τοποθετούν περισσότερα από 30 δισεκατομμύρια δολάρια στην αγορά, το μεγαλύτερο ιστορικά μέγεθος σε περίοδο δύο μηνών. Οι μικροεπενδυτές πλήττουν με τις επιδόσεις τους τις αντίστοιχες των επιθετικών κεφαλαίων αναχαίτισης κινδύνων (hedge funds) και προς το παρόν αποτελούν τον βασικό πυλώνα που διατηρεί την αγορά σταθερή, όσο τουλάχιστον θα διαρκεί το πρόγραμμα πιστωτικής χαλάρωσης.

Κατά τον Panigirtzoglou οι μικροεπενδυτές αγοράζουν σταθερά και με δυναμικά βήματα μετοχές και μερίδια μετοχικών αμοιβαίων κεφαλαίων, γεγονός που συνεπάγεται πως εάν διατηρήσουν τους ρυθμούς τους, μειώνουν τις πιθανότητες διορθώσεων στις τιμές των μετοχικών τίτλων. Όμως εάν η κεντρική ομοσπονδιακή τράπεζα προχωρήσει σε μεταβολές της πολιτικής της, δεν υπάρχει βεβαιότητα για το πως θα συμπεριφερθούν και κυρίως πως θα αντιδράσουν στις μεταβολές.

Ο ίδιος τονίζει πως η δυναμική των μικροεπενδυτών έχει ωθήσει τις τιμές σε επικίνδυνα υψηλά επίπεδα και σε διεθνή κλίμακα οι άνθρωποι αυτοί έχουν πλέον μικρή έως και μηδενική ρευστότητα στα χαρτοφυλάκιά τους και μάλιστα σχετικά απρόθυμα. Κατά συνέπεια ο κίνδυνος ρευστοποιήσεων με στόχο την αποκομιδή κερδών, αυξάνεται συνεχώς, από την στιγμή που οι τοποθετήσεις των μη τραπεζικών επενδυτών σε μετοχικούς τίτλους καλύπτει το 46% των χαρτοφυλακίων τους, πλησιάζοντας το 47,6% του 2008 πριν από την θανατηφόρο κατάρρευση της Lehman.Εκτός κάδρου η ενέργεια

Το βασικό στοιχείο κατά τον Panigirtzoglou η παρακολούθηση και η καταγραφή της ροής των μικροεπενδυτών, όπως και οι κινήσεις τους στις αγορές, αποτελεί κομβικό σημείο για την οποιαδήποτε πρόγνωση της πορείας της αγοράς. Αναμφίβολα τα δεδομένα που συγκεντρώνει η JP Morgan, είναι γνωστά και στην κεντρική ομοσπονδιακή τράπεζα, με συνέπεια ο παραμικρός τριγμός στην αγορά να την υποχρεώνει σε άμεση και ισχυρή αντίδραση.

Ο κεντρικός τραπεζίτης Jerome Powell αντιλαμβάνεται, όπως και οι σύμβουλοί του, πως η αγορά έχει πλέον υπερβεί το οποιοδήποτε σημείο επιστροφής της σε κανονικές συνθήκες, με συνέπεια να φοβούνται πως οποιαδήποτε μικρή διόρθωση, είναι ικανή να προκαλέσει τρομακτικό κύμα πωλήσεων, οπότε και θα επιχειρήσουν να κινηθούν αντίθετα προς τις προβλέψεις των μεγάλων τραπεζικών οίκων.

Πάντως ακόμα και αν υποτεθεί πως οι δυσοίωνες προβλέψεις αποτελούν τέχνασμα των επενδυτικών οίκων που έχουν λάβει προθεσμιακές θέσεις πωλητών, ώστε να αποκομίσουν κέρδη από τις διορθώσεις, οι κινήσεις τους δεν παύουν να παραμένουν περισσότερο επικίνδυνες από τις ανάλογες των μικροεπενδυτών. Όμως καμία πρόβλεψη δεν συνεκτιμά τους κινδύνους που πηγάζουν από την μεγάλη κρίση στην αγορά ενέργειας, γεγονός ιδιαίτερα παράδοξο.