Κατρακυλάει η τουρκική οικονομία, αλλά μαινόμενος ταύρος ο Ερντογάν

08/11/2020

Από την εποχή της κρίσης του 2018 που κυριολεκτικά κατακρημνίζει την τουρκική λίρα, αυξάνοντας δραματικά το κόστος δανεισμού της Άγκυρας, η τουρκική οικονομία πραγματοποιεί βήματα ανάκαμψης με δεδομένα που φαινομενικά στοιχειοθετούν πως έχει παρακάμψει το πρόβλημα. Όμως, η μεταβολή αυτή βασίζεται σε πιστώσεις χαμηλού κόστους που ευνοούν την διεύρυνση της κατανάλωσης και τον κατασκευαστικό κλάδο.

Δυστυχώς, η λύση που θυμίζει σε πολλά σημεία την επίδοση αθλητή υπό την επήρεια αναβολικών, καθιστά το νόμισμα δραστικά περισσότερο ευάλωτο με συνέπεια από τις αρχές του 2020 να παρατηρείται μία ραγδαία υποτίμησή του έναντι του αμερικανικού δολαρίου και με αποτέλεσμα να επανέρχεται στα επίπεδα του 2018 τον Μάρτιο.

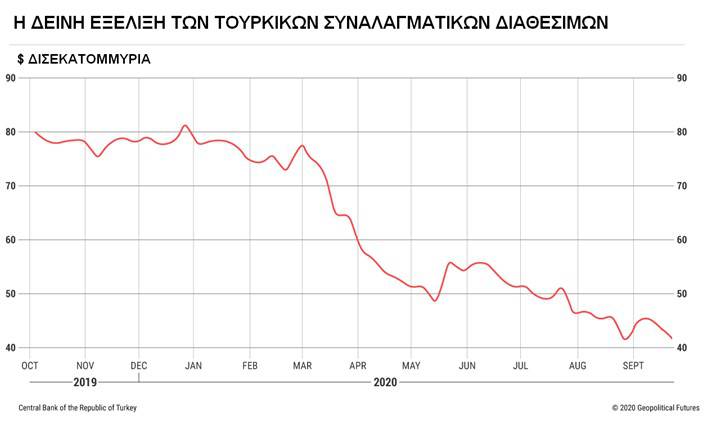

Στις 26 Οκτωβρίου του 2020 η ισοτιμία της τουρκικής λίρας προς το αμερικανικό δολάριο διασπά ορμητικά το φράγμα του 8:1 για πρώτη φορά στην πρόσφατη ιστορία της, με την κεντρική τράπεζα της χώρας να έχει δαπανήσει –σύμφωνα με την Goldman Sachs– στο τελευταίο δεκαοκτάμηνο (έως 31 Αυγούστου) περισσότερα από 134 δισ. σε μία απεγνωσμένη προσπάθεια για την στήριξή του.

Η συνεχής άνοδος του συναλλαγματικού κινδύνου και μάλιστα σε εξαιρετικά επικίνδυνα επίπεδα συμπίπτει με μία περίοδο όπου ενώ ο επίσημος πληθωρισμός δίδεται στο 11,75%, ο πραγματικός –σύμφωνα με το Πανεπιστήμιο Johns Hopkins– κινείται προς τα επίπεδα του 40% από τις αρχές του 2019. Αυτό τοποθετεί την Τουρκία στις 10 πρώτες ανά την υφήλιο χώρες που επιχειρούν να επιβιώσουν σε περιβάλλον υπερπληθωρισμού. Επιπλέον η ισοτιμία που υπερέβη τις 10 τουρκικές λίρες ανά ευρώ ενέχει και μία συμβολική σημασία για την τουρκική κοινή γνώμη, την επιχειρηματική κοινότητα και τους οικονομολόγους, κυρίως λόγω των καθαρά ψυχολογικών της επιπτώσεων.

Σε μία απόλυτα δολαριοποιημένη οικονομία η πίεση που ασκείται κυρίως προς τις τράπεζες και τις επιχειρήσεις που έχουν δανεισμό σε δολάρια εξελίσσεται με ασφυκτική ένταση. Έτσι αναδύεται και το πρόβλημα του ανεφοδιασμού της χώρας σε πρώτες ύλες και της ομαλής λειτουργίας του ενεργειακού τομέα. Όπως προειδοποιεί από τον Σεπτέμβριο ο οίκος αξιολόγησης Moody’s το κύριο αίτιο εστιάζεται στην εξάντληση των συναλλαγματικών αποθεμάτων. Ο οίκος επισημαίνει παράλληλα στην έκθεση αξιολόγησης την απειλή μίας δεινής κρίσης στο ισοζύγιο πληρωμών.

Έλεγχος στους κρατικούς μηχανισμούς

Παράλληλα, οι εντάσεις που καλλιεργεί ο πρόεδρος Ερντογάν τόσον με την ΕΕ, όσον και με τις ΗΠΑ, κλιμακώνουν τις ευρύτερες ανησυχίες για τις ικανότητές του να διαχειρισθεί τα προβλήματα της χώρας του. Το γεγονός ότι στην τελευταία περίοδο ασκεί έναν άνευ προηγουμένου έλεγχο στους κρατικούς μηχανισμούς και στην ονομαστικά πλέον ανεξάρτητη κεντρική τράπεζα, προσθέτει μεγάλες αμφιβολίες για την επιβίωση του τουρκικού χρηματοπιστωτικού τομέα.

Η διοίκησή της μάλιστα απογοήτευσε τους ξένους επενδυτές όταν μετά τα μέσα Οκτωβρίου απέφυγε για δεύτερη φορά να αυξήσει τα επιτόκιά της κατά 1,75%, ώστε το επιτόκιό της να υπερκαλύψει τον επίσημο πληθωρισμό. Όμως οι αναλυτές εκτιμούν πως η κίνηση επιβάλλεται κυρίως για ψυχολογικούς λόγους, ώστε να αποδείξει πως στρέφεται πραγματικά προς την στήριξη του τουρκικού νομίσματος, αντί να αδιαφορεί για την τύχη του.

Αντίθετα εκτιμούν πως η άνοδος του επιτοκίου εκτάκτου βραχυπρόθεσμου δανεισμού προς τις εγχώριες τράπεζες στο 14,75%, αποτελεί μία κίνηση αθέατου περιορισμού της ρευστότητας, χωρίς να προκαλέσει την οργή του Ερντογάν. Η προηγηθείσα κίνηση του διοικητή της κεντρικής τράπεζας για άνοδο του επιτοκίου, όμως, επιδείνωσε το κλίμα στις αγορές, επειδή αυτές αντιλαμβάνονταν τον ασφυκτικό έλεγχο του Ερντογάν, γεγονός που αφαίρεσε και τα τελευταία υπολείμματα εμπιστοσύνης προς την τουρκική κεντρική τράπεζα.

Μάλιστα σύμφωνα με τους αναλυτές της γερμανικής Commerzbank το καθεστώς Ερντογάν έχει εξανεμίσει και τα τελευταία ψήγματα αξιοπιστίας, με συνέπεια τα οποιαδήποτε μέτρα ελέγχου των επικείμενων ζημιών, να ενδιαφέρουν πολύ περισσότερο, σε σχέση με την οποιαδήποτε απόπειρα να πείσει τις αγορές για μία πιθανή στροφή σε μία νομισματική πολιτική εστιασμένη στην σταθεροποίηση.

Τα εξωτερικά μέτωπα

Με την είσοδο στο 2020 η Τουρκία κλιμακώνει τις προκλήσεις και τις παρεμβάσεις της στην Λιβύη, στην Συρία, στην Ανατολική Μεσόγειο και πρόσφατα στον Καύκασο, όπου αξιοποιεί τις χρόνιες προστριβές Αρμενίων και Αζέρων για την περιοχή του Ναγκόρνο Καραμπάχ, με σκοπό να προκαλέσει μία τοπική ανάφλεξη, που κινδυνεύει όμως να εξελιχθεί ανεξέλεγκτα.

Επιπρόσθετα, προκαλεί απροκάλυπτα την Αίγυπτο, το Ισραήλ, τα Εμιράτα και την Σαουδική Αραβία, ενώ πιέζει επιθετικά χώρες της ΕΕ και του ΝΑΤΟ, όπως η Γαλλία, η Ελλάδα και η Κύπρος. Εξίσου σημαντικά προβλήματα δημιουργεί στο ΝΑΤΟ και στις ΗΠΑ, με την αγορά ρωσικών οπλικών συστημάτων και ειδικά με τους πυραύλους S-400, διακινδυνεύοντας αμερικανικές κυρώσεις και μεγάλες πιέσεις στην τουρκική λίρα και το τουρκικό χρηματοπιστωτικό σύστημα.

Οι νέες εντάσεις με την Γαλλία, σε συνδυασμό με τις προκλητικότατες δηλώσεις Τούρκων αξιωματούχων, υποχρεώνουν τον πρόεδρο Μακρόν σε προσωρινή ανάκληση του Γάλλου πρέσβεως στην Άγκυρα, μετά και από τα δηκτικά του σχόλια για το Ισλάμ. Από την πλευρά τους, στελέχη του καθεστώτος Ερντογάν εξαπολύουν φραστικές επιθέσεις εναντίον της Ευρώπης, υποστηρίζοντας πως συμπεριφέρεται στους μουσουλμάνους, όπως κατά την περίοδο δαιμονοποίησης των εβραίων κατά την δεκαετία του 1920.

Οι τουρκικές δηλώσεις εξαναγκάζουν τον πρόεδρο του Ευρωπαϊκού Συμβουλίου Σαρλ Μισέλ να κατηγορήσει ανοικτά την Τουρκία για συνεχιζόμενες προκλήσεις και μονομερείς επιθετικές ενέργειες στην Ανατολική Μεσόγειο, στις οποίες προστίθενται και απαράδεκτες προσβολές. Από την πλευρά του ο Ερντογάν απειλεί τις ΗΠΑ να υλοποιήσουν τις κυρώσεις που σχεδιάζουν με αφορμή την τουρκική εμπλοκή στην περιοχή του Καυκάσου. Η Άγκυρα εξακολουθεί να εξοπλίζει με σύγχρονα οπλικά συστήματα τους Αζέρους, με την Ουάσιγκτον να επαναλαμβάνει για πολλοστή φορά την απειλή των κυρώσεων με αφορμή και την αγορά των S-400. Ο Τούρκος πρόεδρος εμμένει πάντως στις θέσεις του, Λέγοντας στους Αμερικανούς ότι δεν έχουν ιδέα ποιόν αντιμετωπίζουν!

Η τουρκική οικονομία σε καθίζηση

Παρά και την πρόσφατη διάσπαση της ισοτιμίας 10:1 τουρκική λίρα προς ευρώ, που ασκεί ψυχολογική πίεση, οι αρμόδιες τουρκικές αρχές δεν παρεμβαίνουν με ουσιαστικά αντίμετρα, όπως λόγου χάρη ελέγχους κίνησης κεφαλαίων (capital controls) ή αυξήσεις επιτοκίων τουλάχιστον κατά 175 μονάδες βάσης, ώστε να κινηθούν σε επίπεδα ανώτερα από τον επίσημο πληθωρισμό (11,9%).

Η λανθασμένη εμμονή, λόγω κυβερνητικής εντολής, για χαμηλά επιτόκια, οδηγεί στο δεκάμηνο Ιανουάριος-Οκτώβριος 2020 στην διασπάθιση συναλλαγματικών αποθεμάτων ύψους 100 δισ. δολαρίων στην απόπειρα στήριξης της τουρκικής λίρας με συνέπεια η υποτίμησή της να υπερβαίνει το 30% έναντι του δολαρίου από τις αρχές του 2020.

Το καθεστώς Ερντογάν καταστρέφει συστηματικά μία καίρια φήμη χρηματοοικονομικής πειθαρχίας, που η χώρα είχε κερδίσει με σκληρές και οδυνηρές θυσίες, εμφανίζοντας και ιδιαίτερα θετικούς ρυθμούς ανάπτυξης. Έχουν ταυτόχρονα εξανεμιστεί πολύτιμοι πόροι σε ένα τεράστιο αδηφάγο ταμείο ανεργίας και ποικίλων επιχορηγήσεων για να κάμψουν τις αντιδράσεις του πληθυσμού, καταστρέφοντας όμως αποθέματα απαραίτητα για την άμυνα εναντίον της τρέχουσας καταστροφικής κρίσης.

Επιπλέον μεταφέρονται μερίσματα σε σκληρό συνάλλαγμα τουρκικών οργανισμών και επιχειρήσεων με θυγατρικές στο εξωτερικό, στο υπουργείο Οικονομικών, που προφανώς πρόκειται να δαπανηθούνε είτε για την στήριξη του νομίσματος, είτε για την αγορά πρώτων υλών. Με δεδομένες τις επερχόμενες νέες υποβαθμίσεις της τουρκικής οικονομίας, σε επίπεδο χώρου ταφής απορριμμάτων, η συσσώρευση χρηματοοικονομικών προβλημάτων αναπόφευκτα θα επιδεινωθεί. Τα μη εξυπηρετούμενα δάνεια θα συνεχίσουν να αυξάνονται με εκθετικό ρυθμό και οι άλλοτε κραταιές τουρκικές εταιρείες θα οδηγηθούν σε αναγκαστικές πτωχεύσεις.

Το μεγάλο πρόβλημα εστιάζεται στο γεγονός ότι ενώ το καθεστώς Eρντογάν εμφανίζεται πεπεισμένο πως διασφαλίζει την οικονομική ανάπτυξη και πρόκειται ως εκ τούτου να καρπωθεί πολιτικά-εκλογικά μία οικονομική επιτυχία, οι αρνητικές επιπτώσεις στην πραγματική οικονομία οδηγούν τα θεμελιώδη μεγέθη της σε καθίζηση. Οι συνέπειες στην κοινωνία που θα ενταθούν κατά το 2021, ίσως αποδειχθούν τελικά μη διαχειρίσιμες, με συνέπεια την αναγκαστική προσφυγή στο ΔΝΤ με επιπτώσεις που προς το παρόν δεν είναι εφικτό να προσδιοριστούν με σαφήνεια.

Ήδη με την διάσπαση της ισοτιμίας 10 τουρκικές λίρες προς ένα ευρώ, ο Ερντογάν έκρινε σκόπιμο να εκπαραθυρώσει με Προεδρικό Διάταγμα τον διοικητή της κεντρικής τράπεζας Murat Uysal, μετά από 16 μήνες θητείας, για να τον αντικαταστήσει με τον πρώην υπουργό Οικονομικών της περιόδου 2015-2018, Naci Agbal. Προφανώς τα χειρότερα έπονται…