Τοξική η πολιτική Ερντογάν για την τουρκική οικονομία

19/03/2021

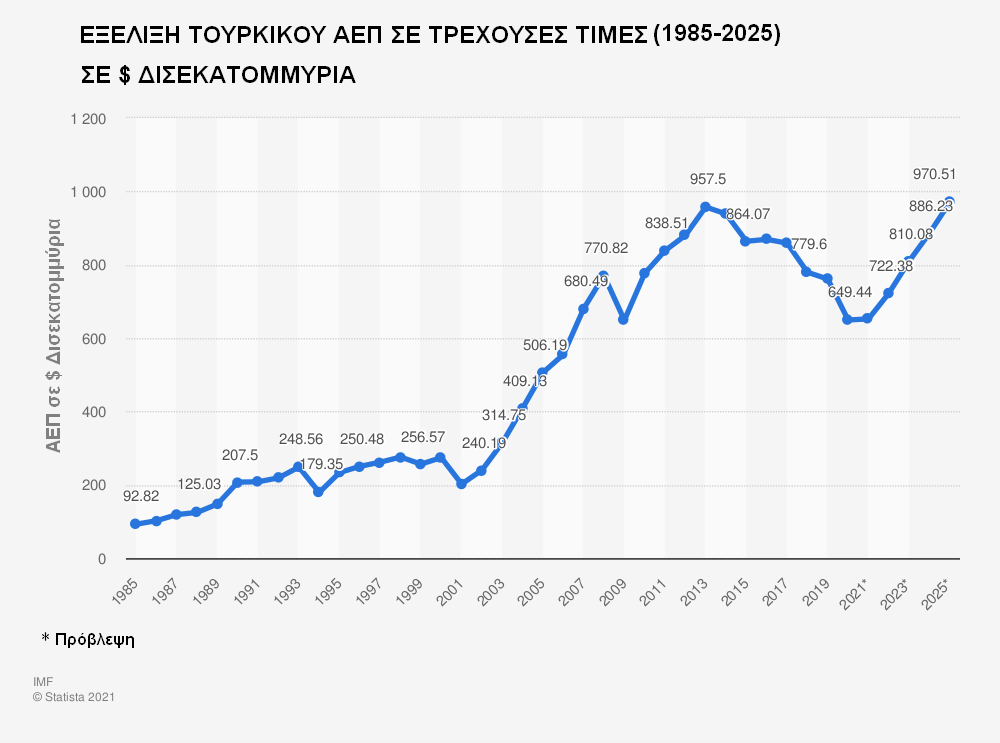

Σε αντίθεση με την Ελλάδα, υπερβολικά πολλά κεφάλαια και τραπεζικές επενδύσεις έχουν κατευθυνθεί προς την Τουρκία με στόχο να αποκτήσουν προσβάσεις σε μία οικονομία με ισχυρούς ρυθμούς ανάπτυξης και σχετικά χαμηλές πληθωριστικές πιέσεις. Οι απερίσκεπτες και μάλλον αλόγιστες εκτιμήσεις των ξένων επενδυτών –και ειδικά των Ευρωπαίων– σε συνδυασμό με τις αλλοπρόσαλλες και επικίνδυνες κινήσεις του καθεστώτος Ερντογάν, διογκώνουν τα μεγέθη μιας κρίσης που διαφαίνεται πως θα ταλαιπωρήσει ιδιαίτερα κυρίως την Ευρώπη και τις τράπεζες της.

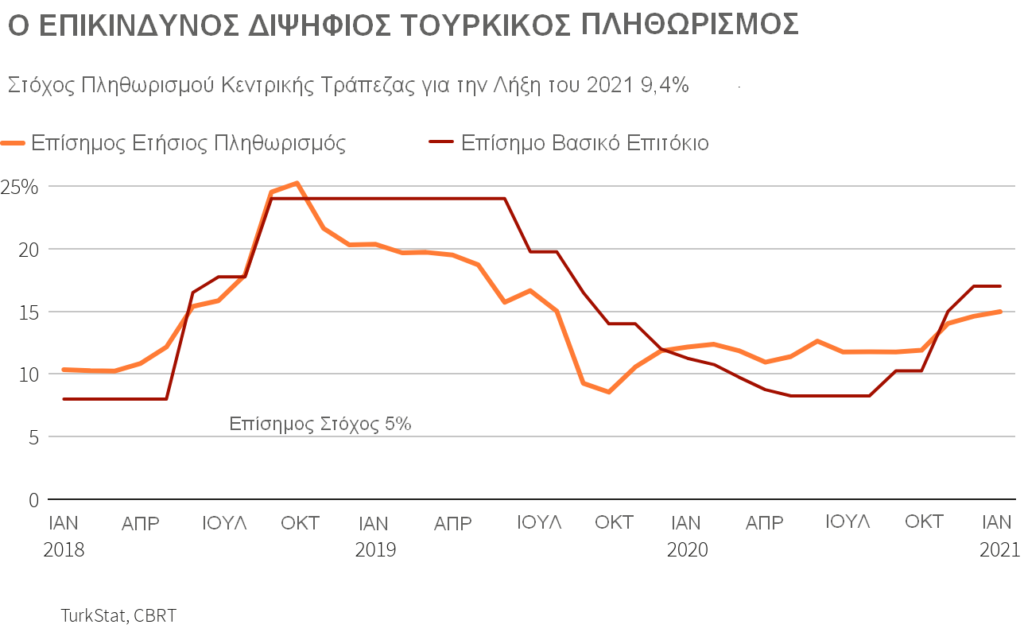

Η πλειοψηφία των οικονομολόγων εκτιμά πλέον πως το βασικό επιτόκιο της Kεντρικής Tουρκικής Tράπεζας οφείλει να αυξηθεί από τα τρέχοντα επίπεδα του 17%, τουλάχιστον κατά 100 μονάδες βάσης (1%), για να αντιμετωπισθούν κυρίως τα προβλήματα της συνεχούς ανόδου του επίσημου πληθωρισμού (15,6% έναντι 15,0% του Ιανουαρίου).

Συνδυάζουν την πρότασή τους με το γεγονός ότι τα νομίσματα των αναδυόμενων αγορών του πλανήτη πιέζονται απότομα κατά την διάρκεια του πρώτου διμήνου του 2021, μετά την άνοδο των επιτοκίων των αμερικανικών δεκαετών ομολόγων και τις προβλέψεις της Ομοσπονδιακής Κεντρικής Τράπεζας (FED). Παράλληλα τονίζουν και τις πιέσεις στα νομίσματα των αναδυόμενων αγορών λόγω της ανόδου των τιμών του αργού πετρελαίου και μάλιστα ειδικά στην Τουρκία που εισάγει σχεδόν το σύνολο του αργού που καταναλώνει.

Ο νέος κεντρικός τραπεζίτης στην Κωνσταντινούπολη, Naci Ağbal, ανέλαβε τα ηνία στις αρχές του προηγούμενου Νοεμβρίου, όταν η ισοτιμία του αμερικανικού δολαρίου-τουρκικής λίρας εκτινάχθηκε στο 1:8,58, παρά τις δύο αλλεπάλληλες γενναίες αυξήσεις του βασικού επιτοκίου της Κεντρικής Τράπεζας, που διαμορφώνεται στο 17% και αφήνει αμετάβλητο το επιτόκιο δανεισμού στο 10,25%.

Ευάλωτη η τουρκική οικονομία

Από την πλευρά του ο Ερντογάν εμφανίζεται πεπεισμένος πως τα υψηλά επιτόκια αποτελούν κυρίαρχο πληθωριστικό αίτιο και καλεί για χαμηλά επιτόκια δανεισμού για να ενισχυθεί η εγχώρια βιομηχανική δραστηριότητα, παραβλέποντας πάντως το γεγονός ότι η υποτίμηση του εθνικού νομίσματος αναιρεί τα πλεονεκτήματα του χαμηλότοκου δανεισμού.

Από το 2020, η Τουρκία, η Νότιος Αφρική και η Βραζιλία αποτελούν τις τρείς πλέον ευάλωτες αναδυόμενες οικονομίες του πλανήτη, έναντι των αυξήσεων των αμερικανικών επιτοκίων. Προ οκταετίας οι χώρες αυτές συμμετείχαν στην αποκαλούμενη εύθραυστη πεντάδα (οι άλλες δύο ήταν τότε η Ινδία και η Ινδονησία), που υπέφεραν δραματικά από απότομες αυξήσεις επιτοκίων στα αμερικανικά ομόλογα, αν και σε γενικές γραμμές το σύνολο των αναδυόμενων αγορών έχει τότε πληγεί με δραματικές συνέπειες.

Το γνωστό χρηματοοικονομικό ειδησεογραφικό πρακτορείο BLOMBERG, προειδοποιεί πως οι τρείς χώρες και ειδικά η Τουρκία, έχουν επανέλθει στο στόχαστρο των αγορών, με δεδομένες τις μαζικές πωλήσεις των νομισμάτων τους από τον Σεπτέμβριο του 2020, αν και αυτή την φορά για διαφορετικούς λόγους. Ο ρυθμός της εβδομαδιαίας μεταβλητότητας στις ισοτιμίες συναλλάγματος της τουρκικής λίρας, του νοτιοαφρικανικού ραντ και του βραζιλιάνικου ρεάλ, παραμένει ο υψηλότερος στον κόσμο, προειδοποιώντας για περισσότερα δεινά στο βραχυπρόθεσμο μέλλον.

Μάλιστα ο επικεφαλής των οικονομολόγων του Ινστιτούτου Διεθνών Επενδύσεων (Institute of International Finance-IIF), Robin Brooks, εξηγεί πως τα υπερβολικά ελλείμματα των ισοζυγίων τρεχουσών συναλλαγών, όπως της Τουρκίας και οι απότομες πιστωτικές επεκτάσεις του 2020, όπως της Νοτίου Αφρικής και της Βραζιλίας, θέτουν τις αγορές σε προβληματισμούς και ερωτήματα για τις χρηματοδοτικές ανάγκες των τριών χωρών για το 2021, με συνέπεια να πλήττονται περισσότερο από τις αυξήσεις των αμερικανικών επιτοκίων.

Αμφίβολη ανάκαμψη

Μεγάλο μέρος της ακαδημαϊκής κοινότητας αποδέχεται πως ο πραγματικός πληθωρισμός στην Τουρκία κινείται σε διπλάσια ή και τριπλάσια επίπεδα, υιοθετώντας την μεθοδολογία που εφαρμόζει το Πανεπιστήμιο Johns Hopkins. Το πανεπιστήμιο διαβλέπει πως η συνεχής άνοδος του συναλλαγματικού κινδύνου και μάλιστα σε εξαιρετικά επικίνδυνα επίπεδα, συμπίπτει με μία περίοδο όπου ενώ ο επίσημος πληθωρισμός δίδεται στο 15,60%, ο πραγματικός σύμφωνα με τις μετρήσεις του που συνεκτιμούν το κόστος διαβίωσης και την αγοραστική δύναμη των πολιτών, κινείται προς τα επίπεδα του 40% από τις αρχές του 2019.

Αυτό το δεδομένο που τοποθετεί την χώρα στις δέκα πρώτες ανά την υφήλιο που επιχειρούν να επιβιώσουν, μέσα σε περιβάλλον υπερπληθωρισμού. Aπό τα τέλη του προηγούμενου έτους, διατυπώνονται αμφιβολίες για την οικονομική πορεία της Τουρκίας, με την Επιτροπή Νομισματικής Πολιτικής της χώρας, να προειδοποιεί πως οι εκτιμήσεις για την προβλεπόμενη θεαματική ανάκαμψη του 2021 εμφανίζονται πλέον λιγότερο βέβαιες.

Η οικονομική δραστηριότητα στην Τουρκία έχει πληγεί δραματικά από την επέλαση της πανδημίας και μάλιστα στον χειρότερο δυνατό βαθμό σε σχέση με τις χώρες της Μέσης Ανατολής, στον τομέα του ρυθμού μολύνσεων. Αυτό οφείλεται κυρίως στην απόφαση του καθεστώτος Ερντογάν να μην αναφέρεται αρχικά σε ασυμπτωματικά ή ελαφρά κρούσματα, ενώ αργότερα αναστρέφει την τακτική του, καταγράφοντας όλα όσα ανιχνεύονται.

Η αλλαγή γραμμής πλεύσης όμως οδηγεί σε εγκλεισμούς και απομονώσεις του πληθυσμού, όπως οι πρόσφατοι, με συνέπεια να παρατηρείται υστέρηση στον τομέα παροχής υπηρεσιών και στους συναφείς. Παράλληλα και η πιστωτική επέκταση για την υποστήριξη των οικονομικών δραστηριοτήτων στην χώρα επιβραδύνεται σημαντικά, σύμφωνα με τον επικεφαλής οικονομολόγο του γνωστού οργανισμού παροχής οικονομικών συμβουλευτικών υπηρεσιών και αναλύσεων Capital Economics, Jason Tuvey.

Δυσπιστία και φοβίες

Η μεγαλύτερη αυτονομία της Τουρκικής Κεντρικής Τράπεζας, δεν αποτρέπει τις ανησυχίες των διεθνών επενδυτικών οίκων, που παρατηρούν ταυτόχρονα την σταθερή πτώση του κόμματος του Ερντογάν στις δημοσκοπήσεις. Όπως επισημαίνει ο επικεφαλής οικονομολόγος του επενδυτικού σχήματος Renaissance Capital, Charles Robertson, η γενική υπόθεση των οικονομολόγων επικεντρώνεται στην πιθανότητα μειώσεων των επιτοκίων κατά το δεύτερο εξάμηνο του 2021.

Μάλιστα τονίζει πως ελάχιστοι δέχονται πως ο Τούρκος πρόεδρος έχει διδαχθεί κάτι από τα παθήματα του παρελθόντος, ενώ επιπλέον έχει σχεδόν εκμηδενισθεί η αξιοπιστία του. Ένα πρόσφατο παράδειγμα αποτελεί η κρίση του Οκτωβρίου του 2018, όταν ο πληθωρισμός διαμορφώνεται στο 25,2% και το επιτόκιο της Κεντρικής Τράπεζας στο 24,0%. Ένα δωδεκάμηνο αργότερα, ο πληθωρισμός υποχωρεί στο 9,3% και το βασικό επιτόκιο στο 14,0%, αλλά με την απότομη χαλάρωση που ακολουθεί, ο Τούρκος πρόεδρος επαναφέρει την χώρα του στο ίδιο φαύλο κύκλο, με δυσμενέστερες όμως συνθήκες, χωρίς να έχει διδαχθεί απολύτως τίποτε.

Ο Robertson επιβεβαιώνεται στις 12 Μαρτίου στο ζήτημα της αξιοπιστίας, όταν ο Ερντογάν εμφανίζεται στην Άγκυρα για να εξευμενίσει τις αγορές, εκθέτοντας το πρόγραμμα ανάτασης της τουρκικής οικονομίας. Μεταξύ των άλλων υπόσχεται μονοψήφιο πληθωρισμό έως τα τέλη του 2021, σχηματισμό συμβουλίου εποπτείας των τιμών για την σταθεροποίησή τους, ανεξάρτητη στατιστική αρχή και αναγγέλλει νέα μέτρα χρηματοδότησης των επιχειρήσεων.

Παράλληλα τονίζει την αναγκαιότητα αντιμετώπισης των προβλημάτων του τραπεζικού κλάδου, ειδικά στον τομέα των μη εξυπηρετούμενων δανείων, όπου υπόσχεται αναδιαρθρώσεις, την δημιουργία σχημάτων επενδυτικών κεφαλαίων και νέα κίνητρα για τις τράπεζες, ώστε να προχωρήσουν στην χρηματοδότηση της οικονομίας, μέσω εταιρειών διαχείρισης κεφαλαίων.

Πάντως μία νέα κίνηση του κεντρικού τραπεζίτη, στην συνεδρίαση του διοικητικού συμβουλίου στις 18 Μαρτίου που αυξάνει τα επιτόκια στο 19%, αποκλιμακώνει την πίεση, με την ισοτιμία προς το αμερικανικό δολάριο να διαμορφώνεται ενδοσυνενδριακά στα 7,34, σημειώνοντας άνοδο κατά 2,1%. Η αντίδραση στοιχειοθετεί πως οι προσδοκίες των αγορών επικεντρώνονται στην νομισματική πολιτική της Κεντρικής Τράπεζας και όχι στην συμπεριφορά του Τούρκου προέδρου.

Οι απόψεις των οικονομολόγων

Ο βασικός στόχος κατά τον Τούρκο πρόεδρο παραμένει η αναθέρμανση της χειμάζουσας οικονομίας της χώρας του και η μείωση της εξάρτησής της από τις εισαγωγές. Κατά την διάρκεια της ομιλίας του το τουρκικό νόμισμα ανατιμάται ελαφρά έναντι του αμερικανικού δολαρίου ενδοσυνεδριακά, για να υποχωρήσει τελικά κατά 1,60% στα $7,58, εκμηδενίζοντας τα μικρά κέρδη της ημέρας. Το φαινόμενο, όπως έχει εξηγήσει ήδη ο Robertson, ανακλά την αναξιοπιστία του στις αγορές συναλλάγματος και φυσικά διαχέεται και στον ευρύτερο χρηματοοικονομικό χώρο.

Κατά την καθηγήτρια οικονομικών στο Πανεπιστήμιο Koc και διευθύντρια στο Πανεπιστημιακό Ίδρυμα Οικονομικών Ερευνών Koc, Selva Demiralp, η κατάσταση στο οικονομικό πεδίο παραμένει περίπλοκη. Η τουρκική οικονομία δεν έχει ξεφύγει από τον κυκεώνα της κρίσης, ενώ και τα πρώτα αποτελέσματα σταθεροποίησης από τον νέο κεντρικό τραπεζίτη, δεν αποδίδουν καρπούς στις αγορές, που διατηρούν επιφυλάξεις ως προ το εάν και κατά πόσον θα αφεθεί να κινηθεί ανεξάρτητα, συνεχίζοντας την σφικτή νομισματική πολιτική του.

Η ίδια εκτιμά πως η πορεία προς έναν πληθωρισμό της τάξης του 5% πρόκειται να αποδειχθεί μία μακροχρόνια και κοπιαστική πορεία, σημειώνοντας πως το κύριο βάρος των ευθυνών συγκεντρώνεται στην Κεντρική Τράπεζα και στο εάν και κατά πόσον θα επιτύχει να ανακτήσει την αξιοπιστία της και να εκπληρώσει τις προσδοκίες των αγορών. Αν και αναγνωρίζει πως με τα δεδομένα της πανδημίας πρόκειται για τιτάνιο έργο, υπερτονίζει πως δεν υπάρχει καμία άλλη επιλογή.

Η οποιαδήποτε χαλάρωση θα αποτελέσει ωρολογιακή βόμβα και θα οδηγήσει σε ακόμα χειρότερες συνθήκες. Με την Selva Demiralp ευθυγραμμίζεται και το Capital Economics που επισημαίνει πως εφόσον η Τουρκία παραμείνει προσηλωμένη σε μία ορθολογική νομισματική και οικονομική πολιτική, θα ενισχυθεί το τουρκικό νόμισμα με την ισοτιμία του προς το αμερικανικό δολάριο να διαμορφώνεται στο 1:7,00 στα τέλη του 2021.

Το κλίμα στις μικρομεσαίες επιχειρήσεις

Σύμφωνα με τον επικεφαλής των στρατηγικών αναλυτών αναδυόμενων αγορών του οίκου παροχής συμβουλευτικών υπηρεσιών και αναλύσεων, Medley Global Advisors, Nick Stadtmiller, οι αυξήσεις στις τιμές των αγαθών και εμπορευμάτων στις διεθνείς αγορές και η άνοδος των διεθνών πληθωριστικών πιέσεων, προκαλούν πολλά προβλήτα στις αναδυόμενες οικονομίες. Ειδικά για το ευάλωτο τουρκικό νόμισμα κατά το δίμηνο Μαρτίου-Απριλίου αναμένονται νέες υποτιμητικές τάσεις και συνεπακόλουθα άνοδος του πληθωρισμού. Η Κεντρική Τράπεζα μάλλον θα δεχθεί τις πιέσεις των διεθνών οίκων για αυξήσεις των επιτοκίων.

Αν και η κυβέρνηση υπόσχεται ενσωμάτωση των δαπανών εκτός προϋπολογισμού ή συγχώνευσή τους με τις κύριες δαπάνες για λόγους διαφάνειας και εξαγγέλλει φοροαπαλλαγές για 850.000 μικρομεσαίες επιχειρήσεις, η κατάσταση παραμένει δεινή για το μέλλον τους. Η υπόσχεση για διετή δάνεια ύψους 13.225 δολαρίων, με εξάμηνη περίοδο χάριτος, δεν θεωρείται ικανή να αντιστρέψει το ήδη δραματικό κλίμα στον τομέα των μικρομεσαίων επιχειρήσεων, από τις οποίες εξαρτάται το 60% του ΑΕΠ.

Παρά το γεγονός ότι οι πολυπράγμονες τουρκικές αναλύσεις στα μέσα ενημέρωσης της γείτονος παρουσιάζουν τον Τούρκο πρόεδρο με την μορφή ενός γίγαντα και ηγέτη μίας περιφερειακής υπερδύναμης που επιχειρεί προβολή ισχύος σε ένα κυρτό γεωγραφικό τόξο που περιλαμβάνει τον Καύκασο, τον Εύξεινο Πόντο, το Αιγαίο, την Ανατολική Μεσόγειο, την Βόρειο Αφρική και την Μέση Ανατολή, για τις αγορές δεν είναι τίποτε περισσότερο από έναν ακόμα τοξικά δηλητηριώδη νάνο…