Το ράλι υποτίμησης της λίρας ωθεί την τουρκική οικονομία στον γκρεμό

24/11/2021

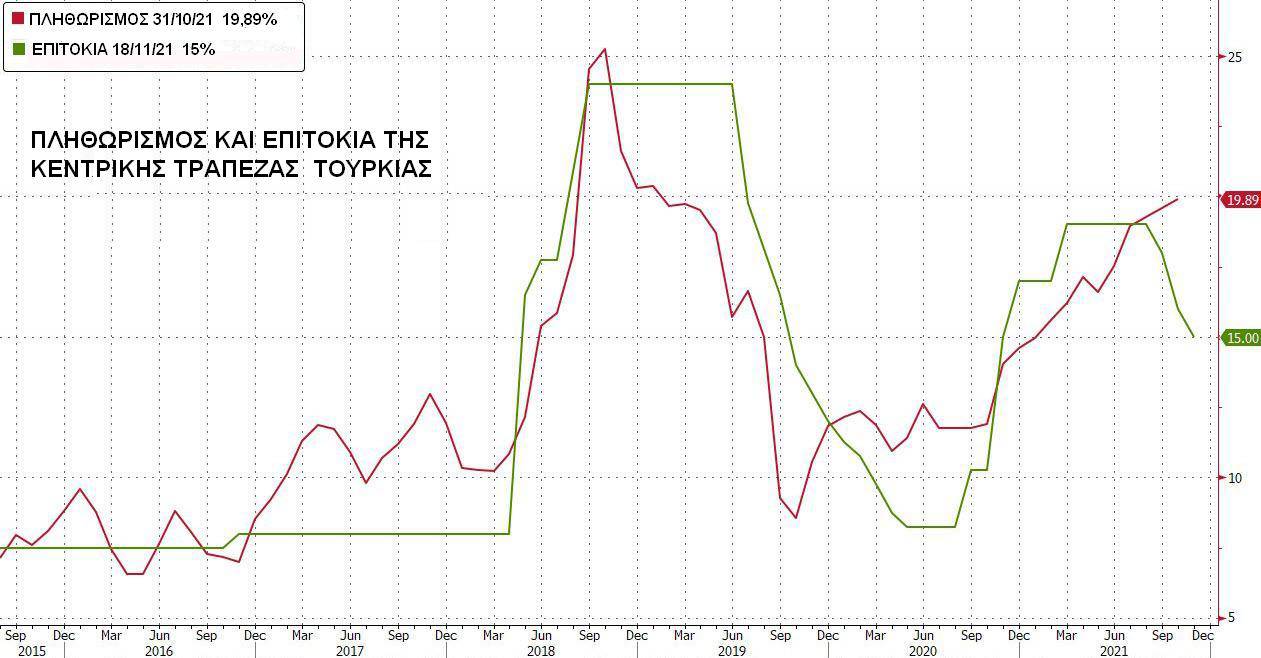

Από τον Σεπτέμβριο, όταν ο Τούρκος πρόεδρος επιβάλλει στην Κεντρική Τράπεζα μία πολιτική μείωσης των επιτοκίων, οι αναλυτές προειδοποιούν για ακόμα μία νομισματική κρίση. Στην διάρκεια του φθινοπώρου τα επιτόκια μειώνονται με δύο κινήσεις κατά 300 μονάδες βάσης, από το 19% στο 16%, με πρόβλεψη και για νέα μείωση, που πραγματοποιείται στις 18 Νοεμβρίου (κατά 100 μονάδες βάσης).

Ο πληθωρισμός κινείται πλέον στο 20% σύμφωνα με τη στατιστική υπηρεσία, δηλαδή σε επίπεδα τετραπλάσια από τον αρχικό στόχο. Ο κεντρικός τραπεζίτης Sahap Kavcioglu, αναγκάζεται να αναθεωρήσει στα τέλη Ιουλίου την πρόβλεψή του για πληθωρισμό στο 12,2% στα τέλη του 2021, ενώ ένα μήνα αργότερα ανακοινώνει νέα εκτίμηση στο 14,1% και τον Οκτώβριο η εκτίμησή του τον τοποθετεί στο 18,4%.

Από τα μέσα Φεβρουαρίου 2021, ο πρώην κεντρικός τραπεζίτης Naci Ağbal αποφασίζει να αυξήσει τα επιτόκια από το 10,25% στο 19% για να ανακόψει την καθίζηση του τουρκικού νομίσματος, η ισοτιμία προς το δολάριο διαμορφώνεται στο 6,9:1. Μετά από την αποπομπή του τον Μάρτιο, η λίρα έχει απωλέσει μετά από ένα οκτάμηνο το 33% της αξίας της. Η αντικατάστασή του από ένα πειθήνιο όργανο του Ερντογάν αποτελεί την αφετηρία για τη δραματική πτώση της αξίας του νομίσματος, χωρίς σημεία αναστροφής.

Σύμφωνα με τον επικεφαλής των οικονομολόγων του ομίλου επενδύσεων αναδυόμενων αγορών CAPITAL ECONOMICS, Jason Tuvey, εντείνεται συνεχώς ο κίνδυνος κατάρρευσης της τουρκικής λίρας, λόγω της απόλυτης υπακοής της κεντρικής τράπεζας στις επιθυμίες του Ερντογάν για μεγάλες μειώσεις των επιτοκίων. Όμως, οι μειώσεις προκαλούν ανεξέλεγκτες πτώσεις του νομίσματος στις αγορές, που θα συνεχισθούν στις προσεχείς εβδομάδες.

Τα παθήματα δεν έγιναν μαθήματα

Το παρελθόν πιστοποιεί πως τα παθήματα δεν γίνονται μαθήματα και ειδικά εκείνο της νομισματικής κρίσης του 2018, όταν η τουρκική λίρα χάνει το ένα τρίτο της αξίας της, λόγω της πολιτικής των χαμηλότοκων δανείων που συμπίπτει με την επιδείνωση των σχέσεων με τις ΗΠΑ, λόγω του Αμερικανού πάστορα. Η λίρα, όμως –όπως παρατηρεί ο Tuvey– σημειώνει και το 2020 σημαντική υποχώρηση λόγω της πανδημίας και των χρηματοδοτικών ενισχύσεων.

Από τον Σεπτέμβριο 2020 εγκαταλείφθηκε η χαλαρή νομισματική πολιτική και έγιναν οι πρώτες αυξήσεις επιτοκίων από το τότε επίπεδο του 8,25%. Ο πληθωρισμός εκείνη την περίοδο φθάνει το 11,8%, δεδομένο που συνεπάγεται πως η χώρα κινείται με αρνητικά πραγματικά επιτόκια. Ο οικονομολόγος εξηγεί πως οι υπεύθυνοι της νομισματικής πολιτικής στην εποχή μας επιδεικνύουν μεγαλύτερη ανεκτικότητα στις υποτιμήσεις σε σχέση με το παρελθόν. Αυτό συνεπάγεται πως προτιμούν να θέτουν όρια διακυμάνσεων με γνώμονα τις αδυναμίες του νομίσματος πριν η κεντρική τράπεζα αποφασίσει να αντιστρέψει την χαλάρωση των επιτοκίων.

Κατά συνέπεια –σύμφωνα με τον Tuvey– μία πρώτη γραμμή άμυνας αποτελεί η υιοθέτηση περιοριστικής πολιτικής με περικοπές δαπανών και ενδεχόμενα μέτρα ελέγχου της κίνησης κεφαλαίων. Λόγου χάρη η τακτική εκτύπωσης νέου χρήματος για τον έλεγχο των συναλλαγματικών ισοτιμιών αποτελεί μέσον άσκησης νομισματικής πολιτικής, ενώ η αύξηση των δασμών στις εισαγωγές συνιστά χρηματοοικονομικό περιοριστικό μέτρο.

Οι επιπτώσεις στην τουρκική οικονομία

Ο οικονομολόγος αναφέρεται στην αμφίβολη αποτελεσματικότητα αυτών των μέτρων, τονίζοντας πως κατά το παρελθόν έχουν υιοθετηθεί, συμπεριλαμβάνοντας μεγάλες αυξήσεις δασμών, αλλά και εντολές προς τις τράπεζες να περιορίζουν τη ρευστότητα σε τουρκική λίρα των ξένων επενδυτών. Η αποτυχία έγκαιρης δράσης με ορθόδοξη τακτική, ώστε να απομακρυνθούν οι φοβίες των επενδυτών, ενέχει τον κίνδυνο να δημιουργήσει αυτο-τροφοδοτούμενη δυναμική ρευστοποίησης των επενδύσεων (και του νομίσματος) στην Τουρκία, προκαλώντας πληθωριστικές πιέσεις και απαιτήσεις για αυξήσεις επιτοκίων.

Όπως παρατηρεί ο Tuvey, η μη λήψη ορθολογικών αποφάσεων οδηγεί στην εξασθένιση της τουρκικής λίρας με επιταχυνόμενους ρυθμούς και με βάση την εμπειρία του 2018 συμπεραίνει ότι με βάση τις τρέχουσες ισοτιμίες ίσως αντιμετωπίσει ενδοσυνεδριακά διακυμάνσεις της τάξης του 10% που συνεπάγεται πτώση πέραν των ορίων της ισοτιμίας 11:1 (προς το δολάριο).

Η νέα νομισματική κρίση είναι εδώ και η υπακοή της κεντρικής τράπεζας στις επιθυμίες του Ερντογάν έχει καταστροφικές συνέπειες. Οι τρέχουσες μαζικές ρευστοποιήσεις απειλούν άμεσα τον ιδιωτικό τομέα που επιβαρύνεται με χρέη της τάξης των 124 δισ. δολαρίων σε συνάλλαγμα, αλλά και την κεντρική κυβέρνηση που το 58% του δανεισμού της παραμένει σε συνάλλαγμα και το μερίδιο αυτό διευρύνεται συνεχώς λόγω της υποτίμησης.

Κι άλλη αποτυχία

Ο επικεφαλής στρατηγικών αναλυτών του BLUEBAY ASSET MANAGEMENT, Timothy Ash, που κατηγορείται από την Άγκυρα ως ενορχηστρωτής των αγρίων επιθέσεων στο τουρκικό νόμισμα, εκτιμά πως ίσως υπάρξει δυνατότητα επιστροφής σε επιλογές που είχαν υιοθετηθεί πριν από το 2001. Τότε είχε επιχειρηθεί μία σταθεροποίηση του νομίσματος με ένα σύστημα προσαρμογής των διακυμάνσεων σε συγκεκριμένα όρια, για να χαλιναγωγηθεί η υποτίμηση, η χρηματοοικονομική αστάθεια και ο πληθωρισμός. Τότε το σύστημα απέτυχε να λειτουργήσει και η απόπειρα κατέληξε σε δραματικές συνέπειες.

Μετά και από την σπατάλη των συναλλαγματικών αποθεμάτων σε αποτυχημένες στηρίξεις της τουρκικής λίρας, προκύπτει πλέον το ερώτημα εάν υπάρχει κάποιο επίπεδο σταθεροποίησης ώστε οι τουρκικές τράπεζες και οι επιχειρήσεις να αποφύγουν τις καταστροφικές συνέπειες της υποτίμησης. Κατά τον Ash υπάρχουν πιθανότητες να σημειωθεί ένα κατώτατο επίπεδο στις ισοτιμίες της λίρας, ώστε να καταστεί ελκυστική στους επενδυτές και να σταματήσει η κατάρρευση. Όπως διερωτάται ο ίδιος, η σταθεροποίηση θα γίνει στην ισοτιμία 11:1, που ήδη διασπάται καθοδικά στις 18 Νοεμβρίου, στο 12:1, στο 15:1 ή ακόμα χαμηλότερα;

Σε κλίμα μεγάλων ρευστοποιήσεων η κεντρική τράπεζα μειώνει τα επιτόκια από το 16%, στο 15%, ενώ η τουρκική λίρα υποτιμάται την ίδια ημέρα περισσότερο από 4% έναντι του δολαρίου. Σύμφωνα με τον Ash πρόκειται για γελοία απόφαση, με τρομακτικούς κινδύνους για το νόμισμα και πρακτικά δεν δικαιολογείται με κανένα τρόπο. Οι απόψεις των αναλυτών διίστανται ως προς τα όρια της υποτίμησης του τουρκικού νομίσματος, που θα εξαναγκάσουν τον Ερντογάν να διακόψει την πολιτική μείωσης των επιτοκίων και πιστωτικής χαλάρωσης.

Νομισματική κρίση

Ακόμα και η αναμενόμενη εισροή κεφαλαίων ύψους δύο δισ. δολαρίων για την πλήρη εξαγορά από την ισπανική BANCO BILBAO VIZCAYA ARGENTARIA-BBVA, της GARANTI BANK, δεν ανακόπτει την καταιγίδα των ρευστοποιήσεων. Από 15/11 έως 19/11, το τουρκικό νόμισμα υποτιμήθηκε σχεδόν κατά 10% έναντι του δολαρίου. Στο κλίμα των ρευστοποιήσεων που θυμίζουν πανικό των αγορών, ο επικεφαλής των οικονομολόγων της σουηδικής HANDELSBANKEN, Erik Meyersson, κηρύσσει και επίσημα την Τουρκία σε νομισματική κρίση, επιδεινώνοντας ακόμα περισσότερο την κατάσταση.

Η πλειονότητα των αναλυτών, πάντως, δέχεται πως η μείωση των επιτοκίων θα συνεχισθεί και τον Δεκέμβριο και εκτιμά πως ο Τούρκος πρόεδρος έχει αποφασίσει να εγκαταλείψει το νόμισμα στην τύχη του, αδιαφορώντας για τις επιπτώσεις στα ήδη δυσβάστακτα χρέη του ιδιωτικού τομέα. Η πτώση της τουρκικής λίρας στο κενό πηγάζει από την απεγνωσμένη του προσπάθεια να αναθερμάνει την αγορά ακινήτων.

Κατά το πρώτο δεκάμηνο του 2021 έχουν πωληθεί μόνον 210.000 ακίνητα, κατά 61% λιγότερα της αντίστοιχης περιόδου του 2020. Οι μεγάλοι κατασκευαστές, που στην πλειοψηφία τους πρόσκεινται στην κυβερνητική παράταξη, αποτελούν τους βασικούς ευεργετημένους από τις μειώσεις και μάλιστα προγραμματίζονται πωλήσεις με επιτόκιο 1% σε μηνιαία βάση, ώστε να αναζωογονηθούν οι συναλλαγές στην αγορά ακινήτων.

Υποτίμηση πάνω από 20%

Η προηγούμενη ισχυρή νομισματική κρίση του 2018, κατέληξε σε ύφεση και η συνεπακόλουθη αδύναμη ανάπτυξη (κάτω από τον μέσο όρο των αναδυόμενων αγορών) πλήττεται ανελέητα κατά το 2020 από την πανδημία. Αν και η κυβέρνηση εκτιμά ανάπτυξη κατά 10% το 2021, λόγω εξαγωγών, βιομηχανικής ανάπτυξης και βελτίωσης του τουρισμού, η υποτίμηση του τουρκικού νομίσματος στραγγαλίζει τις επιχειρήσεις λόγω της απότομης ανόδου του κόστους. Από τον αλγόριθμο της TRADING ECONOMICS που συνυπολογίζει τον πληθωρισμό και την υποτίμηση ο ρυθμός ανάπτυξης θα είναι μόλις 2,7%.

Ένα απλό παράδειγμα για τις επιπτώσεις της υποτίμησης φαίνεται στο ιδιωτικό χρέος των νομικών προσώπων σε συνάλλαγμα. Από τα 125 δισ. δολάρια αυξάνεται σε 137 δισ. σε μόλις πέντε χρηματιστηριακές συνεδριάσεις (15/11 έως και 19/11). Από την στιγμή που το ΑΕΠ καταγράφεται σε αξία δολαρίων και τουρκικών λιρών, αποκαλύπτεται πως η μέση ισοτιμία για το 2021 προβλέπεται να κινηθεί στο 8,3:1.

Από την στιγμή που στο πρώτο εννεάμηνο διαμορφώνεται στο 8,15:1, η Άγκυρα προτίθεται να αποδεχθεί χωρίς αντιδράσεις και περαιτέρω διολίσθηση έως τα τέλη του έτους, ακόμα κι αν η μέση ισοτιμία κινηθεί προς το 8,6:1. Από το δεύτερο πάντως δεκαήμερο του Οκτωβρίου η ισοτιμία κινείται σταθερά σε επίπεδα ανώτερα του 9:1, χωρίς ενδείξεις για σοβαρή ανατίμηση έναντι του δολαρίου και τελικά από την πρώτη μείωση στις 23 Σεπτεμβρίου η λίρα έχει υποτιμηθεί μετά και από τις 18 Νοεμβρίου περισσότερο από 20%.

Ο Ερντογάν επιμένει

Κατά τον καθηγητή εφαρμοσμένης οικονομίας του Πανεπιστημίου JOHN HOPKINS και υπεύθυνο της ομάδας μελετών για χώρες που βιώνουν υπερπληθωρισμό στο CATO INSTITUTE (συμπεριλαμβάνεται και η Τουρκία), Stephen Hanke, η Τουρκία οφείλει να συγκροτήσει μία αξιόπιστη επιτροπή νομισματικής πολιτικής για την διάσωση του νομίσματός της.

Μετά και την τρίτη κατά σειράν μείωση των τουρκικών επιτοκίων το Νοέμβριο, ο καθηγητής υποστηρίζει πως ο Ερντογάν κινείται εμμονικά, με το ένα σφάλμα να διαδέχεται το άλλο. Η πεποίθησή του πως τα υψηλά επιτόκια αποτελούν τον κύριο ένοχο για την αύξηση του πληθωρισμού, δεν συνιστά απλώς ανορθόδοξη άποψη που συγκρούεται με την γενικά αποδεκτή οικονομική πρακτική, αλλά οδηγεί σε εντελώς καταστροφικές κινήσεις.

Η τουρκική οικονομία συνθλίβεται κατά τον Hanke από τον πραγματικό πληθωρισμό που δεν κινείται στα επίπεδα του 20%, όπως υποστηρίζει η τουρκική στατιστική υπηρεσία, αλλά στο 47,4%, κατατάσσοντας την χώρα στην όγδοη θέση από πλευράς υπερπληθωρισμού, χειρότερη και από την Αργεντινή. Το μέγεθος προκύπτει με βάση ειδικό αλγόριθμο του καθηγητή που υπολογίζει την αγοραστική δύναμη (PPP-Purchasing Power Parity), όπως ανακλάται στις ισοτιμίες στο εσωτερικό της χώρας (ενοίκια και πολλά αγαθά που διακινούνται από μεγάλες επιχειρήσεις αποτιμώνται σε δολάρια) και συνυπολογίζει ισοτιμίες της αγοράς συναλλάγματος, όπως και της μαύρης αγοράς.

Η πλειονότητα των αναλυτών εκτιμά πως ο Ερντογάν διακινδυνεύει εντελώς αλόγιστα κερδοσκοπικές επιθέσεις στις αγορές χρήματος, ειδικά όταν επιλέγει έναν ανεπαρκή κεντρικό τραπεζίτη για να τον ελέγχει. Η επάνοδος σε ανορθόδοξες μεθόδους διαχείρισης έρχεται στην χειρότερη στιγμή για τον Τούρκο πρόεδρο και στο οικονομικό και στο πολιτικό επίπεδο.